madrid

El fabricante de componentes para el sector de automoción Gestamp debutó el viernes en la bolsa española con un descenso del 4,46%, hasta los 5,350 euros por acción, tras fijar el precio de la OPV en la parte baja de la banda de precios (5,6 euros), lo que según operadores ha hecho que los bancos estabilizadores compren acciones para evitar mayores caídas.

"No pienso mirar cómo va la acción ahora, lo importante es que Gestamp ya está en bolsa (...) no es tan importante cómo evolucione el precio ahora", dijo el presidente de Gestamp, Francisco Riberas.

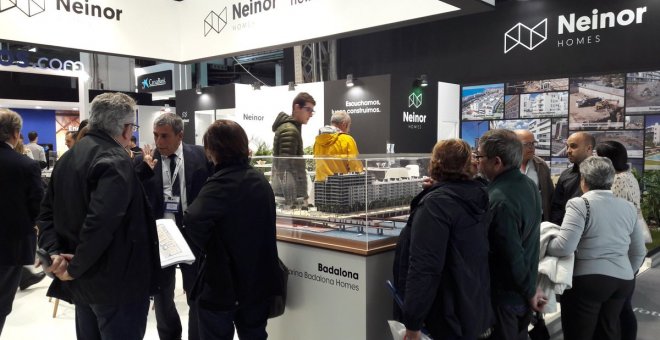

La OPV valora al grupo en unos 3.222 millones de euros, lo que le convierte en la mayor salida a bolsa del año en España, por delante de las del grupo de gestión de efectivo Prosegur Cash y la promotora Neinor.

Aunque todavía se desconoce la composición accionarial que ha surgido con la colocación, el presidente del grupo dijo que ha habido un fuerte componente de inversores españoles. "Proporcionalmente a lo que suele ser normal ha habido mucha representación española (...) estimamos que en torno a 1.000 inversores han entrado en la compañía", dijo Riberas.

Los accionistas de referencia, la familia Riberas, se embolsará unos 1.000 millones con la venta de un 32,5% del capital si los bancos colocadores ejercitan el greenshoe. Además de la familia, en el capital está presente el grupo japonés Mitsui, que entró en 2016 con un 12,5% tras pagar 467 millones.

La familia destinará parte de los fondos obtenidos con la venta a pagar a los bancos colocadores y los asesores legales de la operación, que cobrarán 29 millones de euros en comisiones. JP Morgan Securities, Morgan Stanley y UBS son los coordinadores globales de la OPV, en la que también participan Banco Santander, Deutsche Bank AG, London Branch, Société Générale, BBVA, BNP Paribas y Caixabank.

Sin operaciones corporativas a la vista

La multinacional española, que cuenta con plantas en Japón, Estados Unidos, México, China, India, Eslovaquia y Reino Unido, se ha comprometido a distribuir en forma de dividendo el 30 por ciento de sus beneficios.

El grupo quiere continuar con su estrategia de crecimiento orgánico, que le ha permitido obtener un incremento del 10,6% en su Ebitda en 2016, hasta situarlo en los 841 millones de euros.

"A corto plazo vamos a seguir creciendo más bien por crecimiento orgánico, tenemos 10 plantas en construcción que nos van a tener bastante ocupados los próximos tres años. Es verdad que nosotros en el pasado hemos hecho adquisiciones importantes y si existe en un futuro alguna oportunidad, pues lo miraremos, pero no está ahora en nuestros planes inmediatos", declaró Riberas.

¿Te ha resultado interesante esta noticia?

Comentarios

<% if(canWriteComments) { %> <% } %>Comentarios:

<% if(_.allKeys(comments).length > 0) { %> <% _.each(comments, function(comment) { %>-

<% if(comment.user.image) { %>

![<%= comment.user.username %>]() <% } else { %>

<%= comment.user.firstLetter %>

<% } %>

<% } else { %>

<%= comment.user.firstLetter %>

<% } %>

<%= comment.user.username %>

<%= comment.published %>

<%= comment.dateTime %>

<%= comment.text %>

Responder

<% if(_.allKeys(comment.children.models).length > 0) { %>

<% }); %>

<% } else { %>

- No hay comentarios para esta noticia.

<% } %>

Mostrar más comentarios<% _.each(comment.children.models, function(children) { %> <% children = children.toJSON() %>-

<% if(children.user.image) { %>

![<%= children.user.username %>]() <% } else { %>

<%= children.user.firstLetter %>

<% } %>

<% } else { %>

<%= children.user.firstLetter %>

<% } %>

<% if(children.parent.id != comment.id) { %>

en respuesta a <%= children.parent.username %>

<% } %>

<%= children.user.username %>

<%= children.published %>

<%= children.dateTime %>

<%= children.text %>

Responder

<% }); %>

<% } %> <% if(canWriteComments) { %> <% } %>