madrid

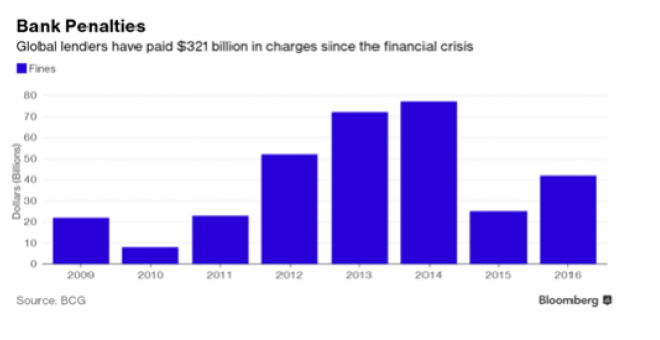

Actualizado:Los datos los aporta Boston Consulting Group (BCG) en un reciente estudio titulado Staying the Course in Banking. Global Risk 2017, un diagnóstico de la industria financiera que esta consultora realiza por séptimo año consecutivo. A partir de información contable recabada a más de 300 bancos minoristas, comerciales y de inversión de todo el mundo, que superan, en conjunto, el 80% de los activos bancarios del planeta, afirman en BCG. Y son demoledores. Porque el total de multas impuestas por los organismos reguladores de los cinco continentes al sector superan los 321.000 millones de dólares (304.100 millones de euros) desde el inicio de la crisis, allá por 2008.

En esencia, por infracciones regulatorias, desde las que afectan al lavado de dinero negro, a manipulaciones del mercado o a la financiación a organizaciones terroristas.

La cuantía acumulada, más que notable, induce a pensar que los castigos por irregularidades en la gestión bancaria internacional se concentraron en los ejercicios inmediatamente posteriores a la quiebra de Lehman Brothers.

Cuando desde EEUU, Europa y Japón -por este orden- se inició una maniobra legislativa de endurecimiento de las reglas de juego para dotar a la banca de unos niveles de solvencia adecuados para evitar futuros rescates públicos y extirpar los activos tóxicos -inmobiliarios o de productos sofisticados como derivados, estructurados o swaps, según las latitudes y características de los negocios de cada sistema financiero-, que desencadenaron el tsunami de 2008. Pero no. Las sanciones registraron el récord pecuniario en 2014, superando la cota de su ejercicio precedente (ver cuadro adjunto).

Además, no parece que la fórmula del castigo vaya a tener un efecto disuasorio. En 2016, los bancos tuvieron que sufragar 42.000 millones en penas a sus reguladores, un 68% más que en 2015. Por si fuera poco, los cálculos de Gerold Grasshoff y su equipo -autores del informe de BCG-, auguran que esta cifra podría quedarse corta este ejercicio; en especial, en Europa y Asia, donde la labor supervisora -dicen-, traerán consigo cuantías sancionadoras de mayor dimensión, frente a la remisión de los correctivos en EEUU y el resto de las economías anglosajonas.

Grasshoff pronostica que la regulación seguirá siendo restrictiva para la industria financiera. A pesar de la intención declarada del presidente estadounidense, Donald Trump, de desmantelar la Dodd-Frank Act y las Volcker’s Rules, arquetipos de la vigilancia de las entidades financieras desde 2010, en el país.

Al fin y al cabo -precisa- el número de cambios normativos que afectan al quehacer diario de la banca -requerimientos regulatorios exigidos por estas transformaciones legales a la gestión de los bancos- se ha triplicado desde 2011.

Hasta totalizar una media de 200 revisiones al día. Lejos de las 60 exigencias de 2001 o las 75 de 2012. Sólo en 2015, aumentaron en un 25%, enfatiza el informe.

Las mayores multas se han dirigido a HSBC, JP Morgan y Crèdit Agricole y a Royal Bank of Scotland. Barclays, Deutsche Bank y Sociètè Gènerale por manipulación de tipos de interés interbancario

“La regulación debe ser considerada [por parte de la banca] como un permanente aumento del nivel del mar, no sólo como una fuerte marea, como una fase de bajamar, o como el receso del tsunami”, escriben los autores antes de concluir que “la era de los incrementos de exigencias regulatorias persiste”.

Incluso con los deseos de Trump de recortar el número y la rigurosidad de los actuales requerimientos. “Capear con la regulación, en consecuencia, seguirá siendo una prioridad” para el sector, que “continuará viendo aumentos de costes para ahondar en procesos más efectivos y eficientes”.

Sobre todo, en el terreno de la inversión en innovación tecnológica, en aplicaciones destinadas, asegura Grasshoff, “a optimizar” la rentabilidad, los beneficios y los recursos dirigidos a cumplir con las obligaciones de los organismos de supervisión.

Pero, ¿qué entidades se han llevado las mayores multas? El informe de BCG no los revela. Si bien se conocen varias de ellas. Muchas de las cuales tienen la consideración de bancos sistémicos, aquellos que, por su tamaño, pueden desencadenar crisis financieras de dimensión global.

La acción represora de la Casa Blanca

En EEUU, por ejemplo, el Departamento de Justicia admite haber recaudado 60.000 millones de dólares, hasta finales de 2016, por los activos tóxicos y de alto riesgo vinculados a las hipotecas subprime, uno de los detonantes de la crisis, y cuyos beneficiarios o clientes no fueron avisados de los peligros contra su patrimonio que encerraban estos productos financieros.

Entre otras, y por orden cronológico, 13.000 millones de dólares para JP Morgan (2013); 7.000 millones a Citigroup (2014); 16.700, a Bank of America (2014); 5.100, a Goldman Sachs; 3.200, a Morgan Stanley y, en diciembre pasado, 7.200 a Deutsche Bank y otros 5.300, a Credit Suisse.

Los grandes bancos norteamericanos han pagado 110.000 millones de dólares, sólo por su responsabilidad civil en las subprime

Y eso que el Departamento de Justicia americano reclamó inicialmente 14.000 millones al banco alemán y 12.000 a Citigroup. Pactos posteriores a esa petición de pena, redujeron finalmente la multa.

En total, los grandes bancos norteamericanos han pagado 110.000 millones de dólares, sólo por su responsabilidad civil en las subprime. Una cifra que, desde la óptica bancaria, se queda corta. Porque no tiene en cuenta los gastos a asesores legales de sus inversores y que ascenderían a otros 10.000 millones de dólares.

Aunque también hay sanciones específicas elocuentes, como los 185 millones a Wells Fargo por asuntos como la apertura de cuentas bancarias fraudulentas.

La mano sancionadora europea

En Europa, en cambio, las multas de mayor visibilidad de los cinco años de investigación al sector por parte de las autoridades comunitarias fueron a parar al HSBC, JP Morgan y Crèdit Agricole.

Su reclamación conjunta: 485 millones de euros. Por la manipulación de los tipos de referencia (Euribor y su versión británica, el Libor) en créditos y préstamos hipotecarios: JP Morgan (337 millones); Crèdit Agricole (114) y HSBC (33 millones). Además de otros cuatro grandes bancos (Royal Bank of Scotland. Barclays, Deutsche Bank y Sociètè Gènerale), que acordaron el pago de 820 millones de euros en 2013.

Las multas a la banca se han focalizado en infracciones regulatorias: colaboración con el lavado de dinero, manipulaciones del mercado o la financiación an terroristas

También por colusiones en los tipos de interés. Todos estos correctivos surgieron desde la Comisaría de Competencia que, en la actualidad, dirige la activa danesa Margrethe Vestager -impulsora de las multas a gigantes tecnológicos como Google por evasión de impuestos-, que incide en la idea de que “un sector bancario saludable y competitivo es esencial para la inversión y el crecimiento económico”, para inmediatamente después matizar que, por ello, “han de respetar las reglas de la competencia de la UE, igual que cualquier otra compañía que opera en el mercado interior”.

Vestager ha llegado a desvelar chats con un lenguaje directo y dentro de una comunidad selecta entre directivos de varios de estos bancos donde se jactaban de la manipulación del Euríbor y el Líbor con tono despectivo hacia los clientes.

Sin embargo, desde la nueva y rutilante Autoridad Bancaria Europea (ABE), nacida como germen fiscalizador supranacional del sector, todavía no se han aventurado a desvelar sus trabajos de vigilancia y control.

Las multas en la City londinense

Wall Street no ha sido el único gran foco sancionador. Las instituciones fiscalizadoras del sector financiero británico, el gran centro financiero del otro lado del Atlántico, también ha ejercido la labor supervisora con profusión.

Según datos de la CCP Research Foundation, el total de multas que ha tenido que acarrear la City alcanzó en el ejercicio 2015, último contabilizado, 66.500 millones de libras, frente a los 54.600 millones del año precedente. Lloyds Banking Group, Royal Bank of Scotland y Barclays, además, tuvieron que aportar 11.300 millones de gastos adicionales por costas a abogados de sus clientes.

Las causas más habituales: la modificación de precios productivos, de los tipos de referencia interbancaria y cambios irregulares en la dotación de los créditos hipotecarios. Pero la Financial Conduct Authority (FCA) también ha actuado, por estos y otros motivos, como la mala praxis en asesoramiento a clientes, blanqueo o evasiones fiscales, a firmas, aseguradoras y fondos de inversión de menor tamaño, y a gestores individuales. Por un valor conjunto de más de 22,2 millones de libras en 2016.

‘Demasiado grandes para caer’

El volumen de sanciones y multas a los bancos es significativo. Sus 321.000 millones de dólares equivalen al PIB de países como Venezuela o Israel, por ejemplo. Pero parece un grano de arena en el desierto si se compara con el negocio bancario.

Sólo en EEUU operan más de 6.000 bancos y los seis mayores manejan 10 billones en activos, casi el PIB de China, la segunda economía del planeta, y dos veces el total de activos de los 30 bancos que les siguen en valor de mercado.

Los 321.000 millones de dólares en sanciones a la banca equivalen al PIB de Israel, aunque son ‘peccata minuta’ si se compara con los 10 billones en activos de los seis grandes bancos de EEUU, casi el PIB de China

Los seis bancos de mayor tamaño de EEUU y Europa han aumentados sus activos más de cinco veces desde 1997. Otro ejemplo de demasiado dinero en muy pocas manos. Y todos ellos, susceptibles de ser rescatados de nuevo. Porque tienen colgado el cartel de “demasiado grandes para caer”, el apelativo que los gobernantes e instituciones multilaterales han utilizado a lo largo de estos años de crisis para justificar los salvavidas a la banca.

Sin el menor atisbo de crítica a las grandes fusiones en la industria de los últimos decenios. No es casualidad, pues, que Wall Street vea con buenos ojos las intenciones de la Administración Trump. Ya en diciembre, antes de que el presidente estadounidense tomara posesión del cargo, la gran banca trasladó a la Reserva Federal una reveladora petición: el permiso para elevar hasta los 70.000 millones de dólares sus deudas a largo plazo susceptibles de conversión a acciones, para evitar así futuros rescates, argumentan.

Mientras, en Europa, el Deutsche Bank, el mayor de los riesgos sistémicos actuales -reconoce el FMI-, mantiene el peligro de contagio al resto del modelo financiero alemán y de la zona del euro. Con permiso del italiano Banca Monte dei Paschi di Siena, que ya ha provocado el acopio, desde el Gobierno del país, de 20.000 millones de euros, por si acaso no sale airoso de sus retiradas ampliaciones de capital.

Crecimiento de beneficios

Esta maniobra de relajación de las normas financieras no responde a una pérdida de negocio. A pesar de que la persistencia de los tipos de interés próximos a cero (negativos, en Europa), reste facturación en las cuentas de resultados de las entidades bancarias.

El estudio de BCG asegura que los beneficios económicos (Economic Profitability o EP) generados por la banca a nivel global alcanzó, en 2015, los 159.000 millones de dólares, 18 puntos básicos más que en el ejercicio anterior, y el dato más brillante para la industria desde 2009.

Aunque en este balance, la salud difiere, según las latitudes. Los bancos europeos aún están en estado de contracción, con bajos márgenes y serias dificultades financieras para presentar beneficios. Porque no han sido capaces de reducir sus gastos y sus costes operativos se han incrementado por encima de las cotas que registraron tras la crisis.

Por contra, las cuentas de los bancos norteamericanos (EEUU y Canadá) mejoran en términos de ingresos y de negocio comercial. Con perspectivas estables o positivas en Asia, Sudamérica y Oriente Medio y África.

¿Te ha resultado interesante esta noticia?

Comentarios

<% if(canWriteComments) { %> <% } %>Comentarios:

<% if(_.allKeys(comments).length > 0) { %> <% _.each(comments, function(comment) { %>-

<% if(comment.user.image) { %>

![<%= comment.user.username %>]() <% } else { %>

<%= comment.user.firstLetter %>

<% } %>

<% } else { %>

<%= comment.user.firstLetter %>

<% } %>

<%= comment.user.username %>

<%= comment.published %>

<%= comment.dateTime %>

<%= comment.text %>

Responder

<% if(_.allKeys(comment.children.models).length > 0) { %>

<% }); %>

<% } else { %>

- No hay comentarios para esta noticia.

<% } %>

Mostrar más comentarios<% _.each(comment.children.models, function(children) { %> <% children = children.toJSON() %>-

<% if(children.user.image) { %>

![<%= children.user.username %>]() <% } else { %>

<%= children.user.firstLetter %>

<% } %>

<% } else { %>

<%= children.user.firstLetter %>

<% } %>

<% if(children.parent.id != comment.id) { %>

en respuesta a <%= children.parent.username %>

<% } %>

<%= children.user.username %>

<%= children.published %>

<%= children.dateTime %>

<%= children.text %>

Responder

<% }); %>

<% } %> <% if(canWriteComments) { %> <% } %>