Este artículo se publicó hace 12 años.

La gran empresa vuelve a emitir deuda tras la bajada de la prima de riesgo

La rentabilidad del bono español toca su nivel más bajo en cinco meses, por debajo del 5,6%, a la espera de que se concrete el rescate y la compra de deuda por parte del BCE.

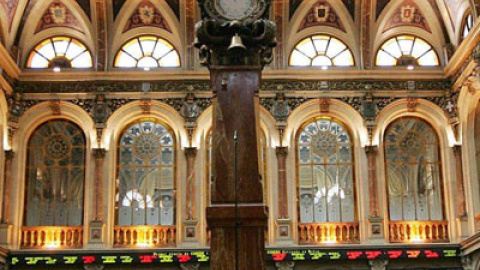

Las grandes empresas cotizadas españolas están sondeando el mercado para financiarse mediante la emisión de bonos al amparo del anuncio de un plan de compra de deuda soberana por parte del Banco Central Europeo (BCE), que ha aliviado significativamente el coste de financiación de España y de sus compañías. BBVA, Banesto, Iberdrola y Gas Natural estrenan la semana tanteando el apetito inversor por su deuda, después de que Santander y Telefónica reabrieran el mercado de deuda corporativo tras el efecto balsámico de las palabras de Mario Draghi sobre la prima de riesgo de España, que ha caído en unos 60 puntos básicos desde el pasado jueves.

"No sólo es que los costes se hayan reducido, es que hay predisposición a comprar papel corporativo como demostró la semana pasada Telefónica y estamos viendo una inmediata reacción de otras corporaciones a las que podrían sumarse más grupos industriales en los próximos días", dijo un operador de deuda español que señaló que ha vuelto el apetito por activos de mayor riesgo. "Las empresas están aprovechando para mejorar su riesgo de liquidez que en los últimos meses se elevó sustancialmente", dijo un operador que también espera más colocaciones en los próximos días. "Creo que vamos a ver más colocaciones especialmente si las colocaciones de hoy se cierran, como parece, con éxito".

Santander,BBVA, Banesto, Telefónica, Iberdrola, Gas Natural y el ICO tantean el apetito inversor del mercado por su deudaBanesto ha abierto libros para una emisión de cédulas hipotecarias por importe de 500 millones de euros, mientras que Iberdrola está colocando bonos a cinco años por 750 millones de euros. Gas Natural también tantea el lunes el mercado para colocar bonos a siete años con una referencia de precios inicial en torno a 485 puntos básicos sobre mid-swaps. En el ámbito bancario, BBVA busca colocar bonos a tres años con un margen inicial de alrededor de 380 puntos básicos sobre mid-swaps, 10 por debajo de lo pagado por su competidor. Además de las grandes sociedades españolas, está preparando una emisión de deuda pública el Instituto de Crédito Oficial (ICO), también por 500 millones a tres años.

Santander y Telefónica lideraron el pasado viernes las emisiones de deuda corporativa al colocar bonos por 2.500 y 1.000 millones de euros, respectivamente, el día después de que Draghi anunciara la disposición del BCE de comprar bonos soberanos de países periféricos en dificultades.

La deuda española se moderaLa rentabilidad de la deuda española a 10 años ha tocado este lunes tocaba mínimos de cinco meses ante el optimismo de los inversores por el plan del BCE de comprar bonos. Las compra de deuda por parte del BCE están condicionadas por la solicitud previa de ayuda de los países a los fondos de rescate de la UE, el FEEF o el MEDE, un paso que Madrid por el momento es reacio a dar.

A primera hora de la mañana, el interés se colocó por debajo del 5,6%, con el diferencial respeto al bund alemán en torno a los 410 puntos, y algunos analistas creen que la rentabilidad puede caer hasta el 5% en las próximas semanas si España solicita el rescate.

Comentarios de nuestros suscriptores/as

¿Quieres comentar?Para ver los comentarios de nuestros suscriptores y suscriptoras, primero tienes que iniciar sesión o registrarte.