zaragoza

Actualizado:"La banca tiene atrapados en un 'corralito' a los hipotecados a tipo variable. No hay portabilidad de hipotecas porque no están permitiendo novar dentro del banco para pasarlas a fijo ni otras entidades facilitan la subrogación", explica Carlos Martín Urriza, economista y director del Gabinete Económico de CCOO.

"Los bancos están esperando a ver hasta qué punto pueden forzar la capacidad de pago de sus clientes"

Coincide en la apreciación con Almudena Velázquez, directora legal de In99, una firma de civictech (tecnología cívica) especializada en las relaciones de particulares y pymes con las entidades financieras, que apunta cómo "posiblemente los bancos están esperando a ver hasta qué punto pueden forzar la capacidad de pago de sus clientes para no encontrarse con una ola de impagos masivos como ocurrió en la anterior crisis. El cambio de variable a fijo se está poniendo difícil, y los tipos del segundo están subiendo mucho".

Este cambio llega tras un avance de los créditos de tipo fijo, tres de cada cuatro nuevos en lo que va de año más 12.000 cambios mensuales en esa misma dirección, con varios puntos de inflexión en el horizonte o recién alcanzados entre los que destacan dos y con el mercado hipotecario en una tendencia claramente alcista.

Así, según los datos del Banco de España, el interés medio del conjunto de las hipotecas creció seis décimas solo entre enero y octubre de este año para alcanzar una tasa media del 1,73%, mientras que el de las nuevas operaciones aumentaba casi el doble (1,13%) para escalar al 2,63%, aunque sin que ese encarecimiento del precio del dinero impidiera que el saldo vivo de los créditos hipotecarios avanzara cerca de 2.500 millones para llegar a 513.827.

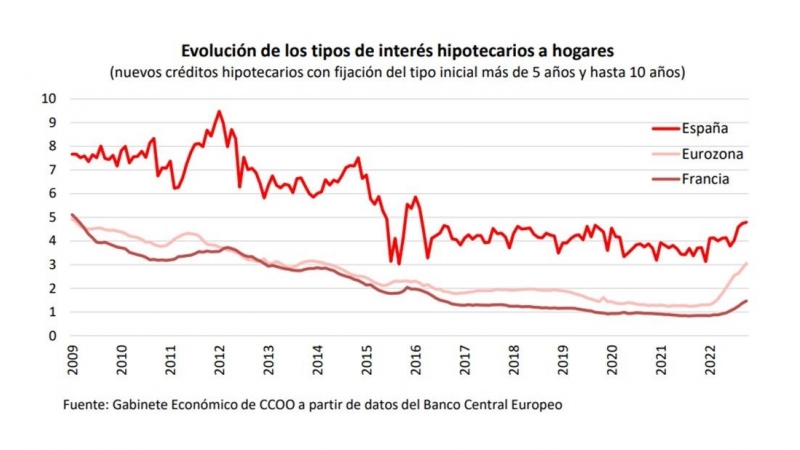

Por una parte, el alza del euríbor, cuyo indicador a doce meses ya se acerca al 3%, ha hecho que los intereses de las hipotecas de tipo variable se sitúen mayoritariamente por encima del 4% en el que hace unos años los tribunales comenzaban a poner en tela de juicio la legalidad del gravamen si operaba como cláusula suelo, un nivel que hace tiempo que superan también las de gravamen fijo.

CaixaBank ofrece la de tipo fijo a un interés del 4,7% al 4,9% anual según la duración y la variable a entre el 4,4% y el 6,15% (euríbor a doce meses más un diferencial del 1,5% a 3,25%), Santander trabaja la estable con una horquilla del 4,49% al 5,23% y la revisable del 4,04% al 4,76% y BBVA tiene la estática y la alternativa móvil al 4,82% (4,21% bonificada).

Algunas entidades llegan a disparar esas ofertas por encima del 7% anual, aunque una estimación de la empresa de asesoramiento hipotecario Gibobs Allbanks concluye que "el TAE promedio del mercado para las hipotecas a tipo fijo se sitúa en un 3,75%" al cierre de noviembre, aunque "la tendencia alcista continúa".

"Las hipotecas fijas aparecían como una alternativa a principios de año, pero los tipos son cada vez más altos"

"El problema está en las condiciones. La vinculación es la única manera de conseguir bonificaciones, aunque en algunos casos llegan a ser abusivas", explica Antonio Luis Gallardo, economista de Asufín (Asociación de Usuarios Financieros), quien añade que "las hipotecas fijas aparecían como una alternativa a principios de año, pero los tipos son cada vez más altos y llegan a darse casos en los que las vinculaciones sitúan el coste por encima del TAE (Tasa Anual Equivalente) sin bonificar al incluir conceptos que no computan en este como las aportaciones a planes de pensiones o la contratación de alarmas".

"La ley permite aplicar bonificaciones, pero también impone que el banco entregue un informe que indique si esos productos que se propone contratar suponen o no una ventaja, pero eso no lo hace ninguna entidad", anota Velázquez.

Y, por otro lado, en menos de dos semanas debería entrar en vigor el nuevo Código de Buenas Prácticas que al mismo tiempo que evitará ejecuciones hipotecarias por impago, y con ellas desahucios a las familias y una eventual nueva indigestión de ladrillo a los bancos, intensificará las cargas financieras que soportan esos hogares al aplazar la amortización pero no el pago de intereses.

Esas nuevas normas, a las que han anunciado su adhesión la mayoría de las entidades financieras españolas y cuya vigencia prevé el Gobierno para principios de 2023, confirmaron fuentes del Ministerio de Asuntos Económicos, consisten, básicamente, en la suspensión de la amortización hasta cinco años para deudores con rentas de hasta 24.318 euros anuales, que seguirían pagando intereses del euríbor menos un 0,1% si cumplen una serie de condiciones de presión financiera.

Los deudores que ganen más de 28.372 euros anuales cuyas cuotas mensuales hayan crecido por encima del 50% podrán pedir la congelación de esos recibos durante doce meses y alargar hasta siete años el periodo de amortización, algo a lo que también podrán optar los hipotecados del primer grupo que no cumplan todos los requisitos.

"A largo plazo te vas a encontrar con que sigues pagando lo mismo de principal y con más intereses"

"Ese capital pendiente de amortizar volverá a generar intereses cuando pasen esos periodos de carencia, con lo que se seguirá debiendo lo mismo pero para amortizarlo en menos años y la cuota, necesariamente, va a subir", señala Velázquez, quien añade que "te desahoga, pero a largo plazo te vas a encontrar con que sigues pagando lo mismo de principal y con más intereses".

Asufín estima en hasta 16.000 euros el sobrecoste que los aplazamientos de hasta siete años pueden suponer para un hogar con una hipoteca de 100.000 euros a 25 años, mientras que las suspensiones de hasta cinco tendrían un impacto de en torno a 1.200 para un crédito similar al final de su periodo de vigencia.

Entonces, ¿cuál es el objetivo del plan de alivio? "El Gobierno intenta que no se repita la 'tormenta perfecta' de la anterior crisis, con impagos masivos y un 'atracón' de ladrillo" que lleva camino de a costar a las arcas públicas más de 125.000 millones de euros, señala la abogada, que recuerda que los planes del BCE contemplan al menos tres años más de tipos altos.

"Habrá que ver cómo afecta eso a la capacidad de pago de las familias"

"Habrá que ver cómo afecta eso a la capacidad de pago de las familias", advierte, mientras Martín llama la atención sobre cómo los problemas para el pago de las hipotecas van a afectar con total seguridad a los 2,5 millones de familias deudoras (la mitad de las empeñadas para comprar casa) de rentas medias y bajas que están sufriendo una vertiginosa merma de los ingresos reales al sumarse la subida de los tipos a la pérdida de poder adquisitivo por la inflación.

"Las medidas van a suponer cierto alivio para las familias más desfavorecidas, pero tampoco hay para echar las campanas al vuelo: solo va a poder beneficiarse de ellas una parte de los hogares, y solo cuando quieran las entidades, que van a tener la última palabra", anota Velázquez, que apunta cómo "el Gobierno podría haberlo resuelto fijando unos requisitos mínimos en los que fuera obligatorio aplicarlas", de manera similar a cómo ocurrió con las moratorias de la pandemia.

"La subida de los tipos de interés iniciada por el BCE, junto a otros bancos centrales, va a continuar en los próximos meses, suponiendo una dificultad añadida tanto al acceso a la vivienda como al mantenimiento de la misma”, señala un reciente informe de CCOO, que aboga por "una mayor transparencia y competencia para convertir las hipotecas a plazo fijo" con el objetivo de minimizar "el mayor coste para los hipotecados y el riesgo de impago para las entidades" y por ampliar los plazos de amortización para conseguir “cuotas hipotecarias asumibles por los hogares" que "no supongan más del 30% de la renta".

¿Te ha resultado interesante esta noticia?

Comentarios

<% if(canWriteComments) { %> <% } %>Comentarios:

<% if(_.allKeys(comments).length > 0) { %> <% _.each(comments, function(comment) { %>-

<% if(comment.user.image) { %>

![<%= comment.user.username %>]() <% } else { %>

<%= comment.user.firstLetter %>

<% } %>

<% } else { %>

<%= comment.user.firstLetter %>

<% } %>

<%= comment.user.username %>

<%= comment.published %>

<%= comment.dateTime %>

<%= comment.text %>

Responder

<% if(_.allKeys(comment.children.models).length > 0) { %>

<% }); %>

<% } else { %>

- No hay comentarios para esta noticia.

<% } %>

Mostrar más comentarios<% _.each(comment.children.models, function(children) { %> <% children = children.toJSON() %>-

<% if(children.user.image) { %>

![<%= children.user.username %>]() <% } else { %>

<%= children.user.firstLetter %>

<% } %>

<% } else { %>

<%= children.user.firstLetter %>

<% } %>

<% if(children.parent.id != comment.id) { %>

en respuesta a <%= children.parent.username %>

<% } %>

<%= children.user.username %>

<%= children.published %>

<%= children.dateTime %>

<%= children.text %>

Responder

<% }); %>

<% } %> <% if(canWriteComments) { %> <% } %>