Este artículo se publicó hace 17 años.

La Gran Crisis Financiera: Causas y Consecuencias

Los profesores Bellamy Foster y Magdoff analizan paso a paso la política que ha llevado a la peor recesión desde la Gran Depresión

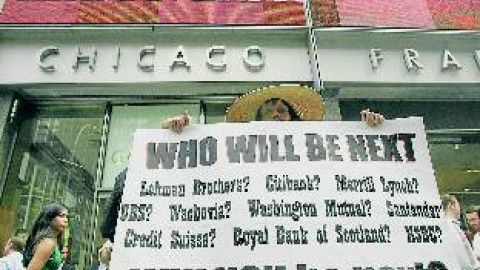

El 14 de julio de 2008, la revista satírica norteamericana The Onion (La Cebolla) publicó un artículo sobre la crisis que lo decía todo. O casi todo. "Una nación plagada de recesión demanda nueva burbuja para invertir" rezaba el titular. "La economía norteamericana no puede sobrevivir solamente en base a inversiones sanas. La demanda de una nueva burbuja de inversiones ha empezado hace algunos meses cuando explotó la burbuja de las hipotecas subprime y dejó al mundo de los negocios sin una fuente cómoda de beneficios". La revista fabulaba en clave de humor. "América necesita otra burbuja. A estas alturas, las burbujas son la única cosa que nos mantiene a flote".

Los primeros aldabonazos de la crisis económico-financiera internacional tuvieron lugar el 12 de junio de 2007, cuando dos fondos de alto riesgo del banco de negocios norteamericano Bear Stearns suspendieron sus actividades por sus inversiones especulativas en hipotecas subprime, el término de Wall Street para etiquetar las hipotecas basura, pero no fue hasta la primera semana de agosto de 2007 cuando, según ha declarado Alan Greenspan, "todo el edificio intelectual [sobre el que descansaba el sistema] se vino abajo".Siete años antes, el propio Greenspan, al timón del banco central norteamericano, especulaba con las probabilidades de una gran crisis. Fue el 13 de enero de 2000, ante la asamblea del selecto Economic Club de Nueva York.

"Cuando echemos una ojeada a los años noventa desde, digamos, la perspectiva del año 2010, la naturaleza de las fuerzas actualmente en acción serán más claras. Podremos concluir, desde esa posición adelantada, que en el cambio del Milenio, la economía americana experimentaba una aceleración de innovaciones tecnológicas que ocurre una vez en un siglo y que propulsa hacia adelante la productividad, la actividad, los beneficios empresariales y los precios de las acciones a un ritmo no visto durante generaciones o acaso nunca".

"Una de las tantas burbujas de euforia especulativa"Pero El Maestro, como entonces se le llamaba, fue más lejos: "Alternativamente, esa visión retrospectiva desde 2010, bien puede concluir que una gran parte de lo que estamos viviendo es solamente una de las tantas burbujas de euforia especulativa conocidas en la historia de la humanidad". Toda una crónica anunciada de la crisis actual. Pero Greenspan matizó: "Y, por supuesto, no podemos descartar que al mirar hacia atrás concluyamos que elementos de los dos escenarios han estado en el campo de juego todos estos años". Desde que Greenspan fuera designado en 1987 por el presidente Reagan para presidir la Reserva Federal, el tic tac de una bomba de relojería en el sistema financiero no dejó de sonar. La economía vivió sucesivamente el crash de la Bolsa de Nueva York, en octubre de 1987; la crisis de las cajas de ahorro; la quiebra del fondo Long-Term Capital Management (LTCM); el auge y caída de los valores tecnológicos. Y fuera de EEUU, la crisis en América Latina, en Asia y Rusia, precedidas por la larga deflación en Japón.

Precisamente, la editorial Fondo de Cultura Económica (FCE) prepara estos días la publicación de un pequeño libro que fue analizando paso a paso la política que ha provocado lo que ya es la crisis más importante desde la II Guerra Mundial: son 19 meses contados desde diciembre de 2007, fecha oficial del comienzo de la actual recesión, lo que supera en duración a las de 1974 y 1981.

El crecimiento rápido y el aumento del empleo son etapas asociadas a la burbujaThe Great Financial Crisis: Causes and Consequences, publicados a primeros de 2009 en EEUU, reúne los trabajos de los profesores norteamericanos John Bellamy Foster, de la Universidad de Oregón, y Fred Magdoff, de la Universidad de Vermont, Burlington, ambos editores de la revista de izquierda Monthly Review. Los autores añadieron a sus trabajos ya publicados un texto de valoración del estallido escrito en diciembre de 2008 para la edición del libro. Ya en mayo de 2006, los autores abordan como tema central la deuda pendiente de los hogares norteamericanos y muestran hasta qué punto su crecimiento como porcentaje de la renta disponible es insostenible, pasando del 90% aproximadamente en 1995 a 96,8% en 2000 y al 127,2% en 2005. En noviembre de 2006, relacionan el crecimiento del endeudamiento con la especulación financiera y mediante cuadros estadísticos precisos muestran cómo las empresas del sector financiero de la economía norteamericana pasan de representar un 10% del endeudamiento de EEUU en 1975 al 30% en 2005. Sentencian: "La asunción de deuda por parte de las entidades financieras para alimentar la especulación tiene muy poco o ningún efecto de estímulo sobre la producción".

Lo tienen claro en diciembre de 2006. La explosión de los productos financieros y la innovación extraordinaria en este sector de la economía es el corolario del estancamiento de las oportunidades de inversión en la industria tradicional. En 2006, pues, sostienen que la economía está tocada. Las innovaciones en el sector financiero sobre las que tanta esperanza tenía un Greenspan que acaba de abandonar su puesto se convierten en potente arma de destrucción masiva, según la célebre definición del multimillonario Warren Buffett en 2002. ¿Y en materia tecnológica? El iPod es lo que hay. Y no habrá más.

El "gran shock"Bellamy Foster y Magdoff describen dos alternativas. Primera: "Un terremoto financiero global y una deflación de deuda". Segunda: "La prolongación indefinida de la doble contradicción de un estancamiento y explosión financiera, incluyendo un gran shock del sistema". Esto ha sido escrito en diciembre de 2006. La Reserva Federal, tardíamente, comienza a prepara el "gran shock" con la subida de tipos: el pinchazo de la burbuja de la vivienda.

En abril de 2008, los autores apuntan: "Esta no es simplemente otra crisis masiva de crédito [credit crunch] tan familiar en la historia del capitalismo sino una nueva fase en el desarrollo de las contradicciones del sistema de capital monopolista-financiero".

¿Qué se agita en la profundidad de la crisis? La desigualdad en la distribución de la renta. Advierten que en EEUU, la participación de los salarios cae en el PIB desde el 50% en 1968 a menos de 46% en 2005, mientras los beneficios, los sueldos y bonos de los ejecutivos, subían hasta niveles de ciencia ficción. La paradoja: "El consumo de los hogares continuó aumentando desde poco más del 60% del PIB a alrededor del 70% en 2007". He aquí el talismán: un endeudamiento imparable, basado en el incremento ficticio de la riqueza de los hogares representado por la burbuja de los precios de la vivienda y el efecto riqueza en el mercado bursátil.

El pinchazo de la burbuja inmobiliaria acabará con esta quimera. Pero la economía norteamericana tras contaminar al resto del mundo se llevará automáticamente por delante a la economía internacional vinculada a EEUU en muchos casos a través de gigantescas inversiones en las hipotecas subprime y otros y por el efecto de otras burbujas de la vivienda autóctonas (casos de Irlanda, España y Reino Unido). A través del libro van brotando las teorías de Marx, Keynes, Hansen, Schumpeter, Kalecki, Sweezy, Baran, Galbraith y Minsky en una síntesis que permite desmitificar las causas y consecuencias de la Gran Recesión de 2008 y saber por qué en el horizonte de salida de esta recesión se dibuja una larga fase de estancamiento y desempleo.

Conclusión: Bellamy Foster y Magdoff cuestionan a lo largo de 160 páginas ilustradas con cuadros estadísticos accesibles para el público no iniciado, la teoría oficial de que la economía capitalista tiende naturalmente hacia el equilibrio del crecimiento acelerado y el pleno empleo. Más bien lo contrario: el crecimiento lento, el empleo precario, el desempleo crónico, y el exceso de capacidad productiva encadenan los eslabones del funcionamiento de una economía la capitalista en su estado normal. El crecimiento rápido y el aumento del empleo son más bien etapas excepcionales asociadas, precisamente, a la economía de la burbuja.

Comentarios de nuestros socias/os

¿Quieres comentar?Para ver los comentarios de nuestros socias y socios, primero tienes que iniciar sesión o registrarte.