Este artículo se publicó hace 3 años.

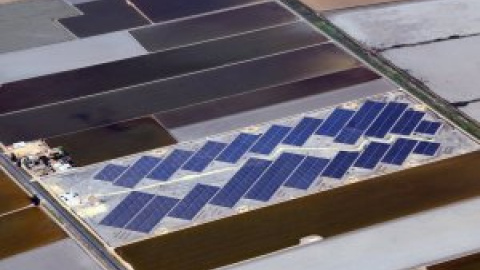

La CNMV autoriza la OPA del fondo EQT sobre el 100% de Solarpack

El grupo sueco valora la compañía de instalación de paneles solares en 881 millones.

Madrid-

El consejo de la Comisión Nacional del Mercado de Valores (CNMV) ha autorizado la oferta pública de adquisición (OPA) de Veleta BidCo, un vehículo inversor del grupo sueco EQT, sobre Solarpack.

La oferta se dirige al 100% del capital social de Solarpack, compuesto por más de 33,25 millones de acciones, a razón de 26,50 euros por títulos, lo que supone un total de 881,2 millones de euros que serán abonados en efectivo y que han sido avalados por el Banco Santander.

La oferta final del grupo supone una prima del 45% sobre el precio de cierre de las acciones de la compañía el 15 de junio (18,28 euros).

La aprobación de la CNMV se produce una vez que el Gobierno ha autorizado la inversión exterior el pasado 29 de septiembre.

Asimismo, la oferta, de tipo voluntario, se formula tras los acuerdos del grupo sueco con los accionistas de Solarpack José María Galíndez (Beraunberri), Pablo Burgos (Burgest 2007) y Antonio Galíndez (Landa), que en conjunto son titulares del 50,96% del capital de la sociedad.

La CNMV ha notificado que la efectividad de la oferta está sujeta a que se acepten un mínimo de 24.939.760 acciones, equivalentes al 75% del capital social de Solarpack más una acción.

El plazo de aceptación será de 22 días naturales. Según consta en el documento remitido a la CNMV, el grupo sueco tiene intención de exigir la venta forzosa en caso de que la opa proceda con éxito, lo que supondrá la exclusión de Solarpack de bolsa.

"El oferente declara en el folleto que si se cumplen los requisitos del artículo 47 del Real Decreto de Opas tiene intención de exigir la venta forzosa, lo que conllevaría la exclusión de Solarpack de bolsa. Si no se cumplen dichos requisitos, pero el oferente alcanza el 75% del capital de Solarpack, tiene intención de promover la exclusión de las acciones mediante el procedimiento de exclusión con excepción de oferta pública", ha aclarado la CNMV.

En el supuesto de que el oferente no alcance el 75% y renuncie a la condición de aceptación mínima, analizará la conveniencia de mantener las acciones de Solarpack cotizadas o de promover la formulación de una oferta de exclusión.

La operación se enmarca dentro de la estrategia de infraestructuras de EQT, dirigida en España por Asís Echániz, que también es el responsable de EQT para España y Portugal. Los asesores para el grupo sueco en la operación son Credit Suisse (asesor financiero) y Clifford Chance (asesor legal).

Comentarios de nuestros suscriptores/as

¿Quieres comentar?Para ver los comentarios de nuestros suscriptores y suscriptoras, primero tienes que iniciar sesión o registrarte.