Este artículo se publicó hace 4 años.

La salida a bolsa de la china Ant Group, la mayor de la historia, se suspende a dos días de su estreno

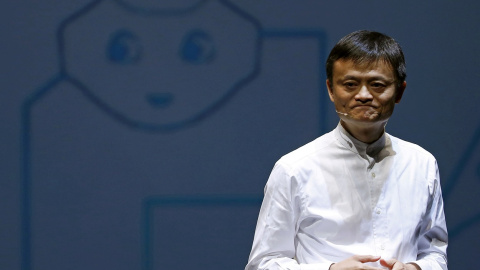

El anuncio se produce después de una reunión del accionista mayoritario del grupo financiero, el millonario Jack Ma, con los reguladores de la bolsa china y otras autoridades económicas.

Pekin-

La tecnofinanciera china Ant Group detuvo este martes su salida a bolsa en Hong Kong después de que el mercado de Shanghái, anunciase la suspensión de su parte de la operación, que iba a ser la mayor de la historia, tras una reunión de reguladores con directivos de la firma y un cambio en la normativa del sector.

En un comunicado a inversores al que Efe tuvo acceso, Ant les explica que la Bolsa de Shanghái le notificó hoy la suspensión de su parte de la oferta pública inicial, por lo que la compañía decidió hacer lo propio con la otra parte, que iba a tener lugar este jueves en la Bolsa de Hong Kong.

Aunque la fecha de la parte de la salida en la Bolsa de Shanghái todavía no se había fijado, la compañía planeaba hacerlo al mismo tiempo que en Hong Kong y, de hecho, la semana pasada ya estaba inmersa en los preparativos de una ceremonia para conmemorar la ocasión, lo que hace suponer que no esperaban un giro de los acontecimientos como este.

Anoche, la Comisión Reguladora del Mercado de Valores de China (CSRC) anunció que había convocado al accionista mayoritario de Ant, Jack Ma, y a otros dos altos directivos de la compañía a una "entrevista regulatoria" de la que todavía no han trascendido detalles y en la que también participaron el regulador bancario, el de divisas y el banco central.

Esta reunión sorpresa causó temores entre los inversores interesados en Ant de que el Gobierno chino, que en los últimos tiempos ha expresado su intención de regular el sector fintech, optase por aumentar su supervisión de la compañía, operadora de la principal plataforma de pagos electrónicos del país, Alipay, dedicada también a otros sectores como créditos y seguros.

Ant se había limitado a explicar que en la citada entrevista "se intercambiaron puntos de vista sobre la salud y la estabilidad del sector financiero", y a mostrar su compromiso de "implementar en profundidad las opiniones" de ese encuentro.

Aunque en ningún momento se ha apuntado oficialmente a esto como la razón, Ma, fundador y expresidente del gigante del comercio electrónico Alibaba -matriz de Ant-, levantó polémica a finales del mes pasado por unas declaraciones en las que criticaba la burocracia financiera en el gigante asiático.

Durante un foro de alto nivel en Shanghái, el empresario puso en duda que lo que necesite el sistema financiero chino sea someterse a normativas bancarias de supervisión de riesgos como los Acuerdos de Basilea, que calificó de obra de "un club de viejos".

Mientras que Pekín ha insistido en los últimos meses en minimizar los riesgos en el sector financiero, Ma puso en duda la estrategia al asegurar que "la innovación siempre viene acompañada de riesgos" y que "el mayor riesgo es cuando intentas minimizar el riesgo a cero".

El hombre más rico de China también disparó contra los bancos tradicionales, de los que afirmó que se dirigen como "casas de empeño", y defendió la necesidad de canales alternativos de financiación como los que ofrece en Alipay con una metáfora: "Los grandes bancos son como ríos, pero necesitamos estanques, arroyos y canales en el sistema. Sin ellos, siempre habrá inundaciones o sequías por doquier".

La economista jefe de Natixis para Asia-Pacífico, Alicia García Herrero, recordó, en declaraciones a Efe tras conocerse la suspensión, que Ma "llevaba tiempo criticando al regulador chino, que, por su lado, pretendía exigir más requisitos de capital a Ant al tratarse de una entidad financiera".

"Pareciera ser que, ante la falta de compromiso por parte de Ant, no ha quedado más remedio que parar la salida a bolsa", agregó la analista, que consideró la suspensión como "un mazazo en términos de credibilidad para China" y mostró su preocupación por la posibilidad de que Ma "vaya a pagar un alto precio".

Ayer, también sin citar a Ant, la Comisión Reguladora de Bancos y Aseguradoras (CBIRC) y el Banco Popular de China (BPC, central), publicaron el borrador de una nueva normativa para las tecnofinancieras en el que se contemplan mayores restricciones al apalancamiento y se establece un suelo de contribución de capital en ciertos préstamos por parte de la empresa involucrada.

Según el portal de noticias Caixin, las dos subsidiarias de Alipay dedicadas a los pequeños préstamos, Huabei y Jiebei, se verían obligadas a reponer capital o a reducir la magnitud de sus créditos si quieren cumplir con estas medidas, lo que también podría suponer que la compañía opte por escindir estos dos servicios de la plataforma principal.

Esta misma mañana, ese portal reproducía un texto del director de la Oficina de Protección al Consumidor de la CBIRC, Guo Wuping, en el que hablaba de la falta de "estándares uniformes" para las tecnofinancieras y ponía el ejemplo de Huabei.

"Es prácticamente igual que el negocio de tarjetas de crédito bancarias, pero sus cuotas por pagos a plazos son superiores a las de los bancos, lo cual es incompatible con el concepto de finanzas incluyentes", explicó Guo.

En total, hay unas 7.200 compañías dedicadas a los pequeños préstamos en el país, de las que más de 200 lo hacen de forma virtual, entre ellas Alipay.

En el comunicado en el que anunció la decisión de suspender la salida a bolsa, el operador del parqué shanghainés aludió a la entrevista con los directivos de Ant y a esta nueva regulación y aseguró que pueden hacer que la compañía "no cumpla con las condiciones de emisión (de acciones) o los requisitos de divulgación de información".

Ant, que ofreció "disculpas sinceras" a los inversores que optaban a hacerse con sus títulos, respondió: "Nos mantendremos en comunicación cercana con la Bolsa de Shanghái y los reguladores pertinentes. Esperaremos a sus noticias con respecto a los próximos desarrollos de nuestro proceso de oferta y cotización y los haremos públicos de manera puntual".

"Gestionaremos de manera adecuada los asuntos que sigan (a la decisión de hoy) con arreglo a las regulaciones de ambos mercados bursátiles", agregó la compañía.

Ant había atraído un interés desmedido por parte de los inversores ante su salida a bolsa, en la que pretendía obtener unos 34.500 millones de dólares (29.616 millones de euros) que podrían haberse elevado a más de 39.590 millones de dólares (33.985 millones de euros) de ejercerse la opción de sobreasignación (greenshoe) de acciones.

El precio por acción fijado por la fintech para su salida a bolsa simultánea en los parqués de Hong Kong y Shanghái situaba su valoración en más de 313.000 millones de dólares (268.690 millones de euros).

Tras conocerse la noticia, las acciones de su matriz, Alibaba, en Nueva York -donde también cotiza- caían cerca de un 6%.

Comentarios de nuestros suscriptores/as

¿Quieres comentar?Para ver los comentarios de nuestros suscriptores y suscriptoras, primero tienes que iniciar sesión o registrarte.