Este artículo se publicó hace 3 años.

¿Por qué el mayor fondo soberano del mundo sólo invertirá en activos estrictos con el CO2?

El Partido Laborista de Noruega, vencedor de las últimas elecciones, promueve el mandato de que la cartera de inversiones de su fondo soberano, bajo gestión del Ministerio de Finanzas, se configure exclusivamente mediante acciones de empresas con claros objetivos de emisiones netas cero.

Madrid-Actualizado a

La neutralidad energética será la piedra angular de Noruega, la nación con mayores recursos petrolíferos de Europa. La presumible coalición de Gobierno que perfila el cabeza de cartel laborista Jonas Gahr Store y vencedor en la reciente cita electoral junto a los Verdes y la Izquierda para acabar con ocho años de gabinetes de signo conservador y restablecer el condominio socialdemócrata en las seis naciones escandinavas, por primera vez en 62 años, ha encontrado su denominador común en la sostenibilidad. Para lo cual, impulsará, como estandarte de su consenso de Estado, un nítido mandato al futuro ministro de Hacienda: el fondo soberano noruego se regirá con una estricta estrategia de invertir su cartera de capitales en activos de empresas que hayan asumido en sus planes corporativos compromisos fehacientes de reducción de emisiones netas cero de CO2. Una prioridad nada baladí. Si se tiene en cuenta que el instrumento estatal de inversiones, surgido en 1990 a partir de los beneficios de la industria petrolífera, bajo la gestión del Norges Bank Investment Management y la supervisión del Ministerio de Hacienda, maneja 1,4 billones de dólares -cifra similar al PIB de España- y su Government Pension Fund Global es el cheque al portador a sus ciudadanos cuando pasan a la situación de retiro laboral y la garantía del futuro de las pensiones. En un país que, como Suecia y, en menor medida, Dinamarca, tienen asegurado su financiación para la generación millennial.

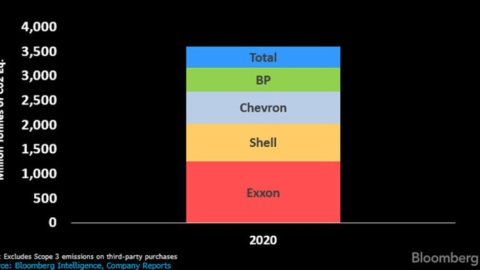

El fondo noruego es, además, el de mayor dimensión de todos los etiquetados como soberanos; es decir, los vinculados a aportaciones estatales. De ahí que el anuncio del Partido Laborista del país, avanzado por su portavoz sobre Cambio Climático, Espen Barth Eide, a Bloomberg, se vea en el mercado como el inicio de una política más agresiva contra el calentamiento global y como un reforzamiento de la agenda reformista hacia la neutralidad energética. En la consecución de los objetivos de los Acuerdos de París de 2015. No en vano, su patrimonio -soberano- acapara el 1,5% de las acciones bursátiles de todo el planeta. Y tampoco por casualidad, movimientos de activismo ecologista venían criticando, hasta ahora, la ausencia de una condena explícita de este fondo a cualquier valor empresarial con huella de carbono. En especial, la de una nación con una alta dependencia de su industria petrolífera. "Queremos que el fondo adquiera una estrategia propia y más activa para que las compañías asuman metas precisas de emisiones netas cero de CO2", explica Eide. Un mandato que obligará al Norges Bank a desembarazarse de acciones de Exxon, Chevron, Shell, BP y TotalEnergies que, de forma combinada, son responsables del 8,5% de las emisiones global anuales; unos 3,5 gigatones de CO2, según Will Hares, analista de Bloomberg Intelligence.

Eide aclara en su entrevista a la agencia estadounidense que su formación "no espera que el fondo excluya de su cartera, de la noche a la mañana, o en cuestión de días" a las supermajors, pero sí que dejen de formar parte de su portfolio aquéllas que no tengan "planes creíbles" de sus ambiciones con el recorte de emisiones y mecanismos que "contabilicen y certifiquen" sus metas. Noruega votó el pasado 13 de septiembre con "el código rojo climatológico" declarado en agosto por el informe del Panel Intergubernamental de Naciones Unidas en el subconsciente colectivo.

De cumplirse, el nuevo mandato de Oslo obligará al Norges Bank a desembarazarse de acciones de Exxon, Chevron, Shell, BP y TotalEnergies que, de forma combinada, son responsables del 8,5% de las emisiones globales, según Bloomberg Intelligence

El Government Pension Fund Global o fondo soberano noruego ha sido una referencia inversora en sus tres largos decenios de movimientos en los mercados de capitales. Pero, ¿cómo se gestó? Y, sobre todo, ¿cómo ha ido adquiriendo conciencia climática y ha consolidado sus inversiones? Este decálogo ayuda a entender el ADN de esta fórmula de financiación con recursos estatales procedentes del oro negro.

1.- ¿Cómo le ha ido la época de pandemia?

En tiempos de fuertes oscilaciones bursátiles, el año del Covid-19 no ha sido un mal ejercicio para el instrumento de inversión noruego, que consiguió unas ganancias superiores a los 104.400 millones de euros. En gran medida, y como ha sucedido entre las potencias industrializadas especialmente, por los elevados estímulos monetarios de su banco central, que logró que el brazo financiero de su Ministerio de Hacienda cerrara el ejercicio con una retribución per cápita -en caso de que se desplegara toda su capacidad recaudatoria- de 197.330 euros por cada ciudadano noruego. Tras obtener una rentabilidad del 10,9% durante el año. Pese al "alto riesgo" del mercado, como reconoce Nicolai Tangen, director ejecutivo del fondo noruego, a Financial Times.

2.- ¿Cuándo se fundó?

En 1990. Si bien la idea de concebir un fondo soberano con los ingresos de la industria petrolífera surgió en 1960, por parte del gobierno de su entonces primer ministro, Einar Gerhardsen; a partir de la responsabilidad inversora fijada por el Parlamento. Era el año en el que las petroleras internacionales recibieron las licencias estatales para explorar el crudo en el subsuelo noruego, aunque Oslo se encargó de mantener el control estatal sobre el sector del petróleo. Seis años más tarde, se inician las primeras prospecciones sobre 37 plataformas. Ekofisk, el primer campo petrolífero, empieza su producción en 1971, dos años después de que, en la Navidad de 1969, se descubriera en primer yacimiento.

3.- ¿En qué instante toma forma el fondo soberano?

En 1974 el Ministerio de Finanzas envía al Parlamento un informe -The role of petroleum activity in Norwegian society-, considerado como el germen de su concepción y en el que se dan las pautas sobre cómo y con qué finalidad debería de ponerse en marcha. Otra propuesta oficial, en el llamado Comité Tempo, desplegado por el entonces gobernador del Norges Bank, Hermod Skanland, en 1983, propone que el gobierno sea el gestor de una cartera, alimentada por los ingresos petrolíferos de las arcas estatales, y de su control en los mercados.

4.- ¿Está revestido de plena legalidad?

Desde 1990. Cuando el Parlamento convierte en ley su acta de nacimiento, al establecer el Government Petroleum Fund, y al determinar que, de forma regular, el Ejecutivo transfiera capital del Tesoro a su cartera de inversión. Inicialmente para que sirviera de colchón financiero sobre el presupuesto. Pero también como vehículo de inversión a largo plazo en los mercados. Y el mandato más importante. Este margen de maniobra fiscal a los gobiernos debería enfocarse hacia la sostenibilidad futura de las pensiones en caso de que tener que ser utilizado para equilibrar las cuentas públicas en caso de crisis estructurales.

5.- El momento del acoplamiento entre recursos públicos y beneficios del mercado

En 1996 se produce la primera transferencia de capitales desde el Ministerio de Finanzas. Bajo la misma fórmula con la que el banco central de Noruega controla los flujos de sus reservas de divisas. Y con la prerrogativa de que todos sus activos se inviertan fuera del país. En parqués bursátiles internacionales. Un año más tarde, el titular de Finanzas decide que el 40% de su capital se haga en activos empresariales. Hasta entonces, la totalidad de sus partidas se dirigía al mercado de bonos. Tuvo que pasar otro ejercicio (1998) hasta que se constituye el Norges Bank Investment Management que pasa a ser el organismo gestor del fondo en representación del Ministerio de Finanzas e inicia en el primer semestre de ese año el traslado del 40% de su portfolio a activos y acciones privadas.

6.- Cambio de milenio … y de táctica inversora

En 2000 se da entrada por primera vez a cinco mercados emergentes a su Benchmark Equity Index, el grupo de activos rectores de su inversión en los mercados de capitales. En 2002 asume la titulización de bonos y acciones corporativas en renta fija, y dos años más tarde, se institucionaliza la guía de buenas prácticas inversoras en el fondo soberano. Una serie de normas éticas en la gestión de los capitales y de buen gobierno. A las que se une, en 2006, su cambio de denominación. Pasa de ser el Government Petroleum Fund al Government Pension Fund Global. Marcando aún más su objetivo fundamental.

7.- Más madera para captar capital

Desde 2007, y por orden ministerial, se incrementa hasta el 60% del fondo los activos empresariales. Y se abre el abanico inversor a firmas de escasa o baja capitalización, buscando potenciales unicornios y, al año siguiente, se amplía todavía más las opciones de inversión, al permitir colocar activos en mercados inmobiliarios. Hasta el 5% de su valor total, e incluir a la totalidad de mercados emergentes en su índice de referencia.

8.- Lehman Brothers le pasa su primera gran factura

Con una tasa de retorno negativa en 2008 del 23,3%. Lo que obliga a una revisión -previa evaluación- de sus principios éticos, cuyas nuevas medidas entran en funcionamiento en 2010. Ese ejercicio se alcanza el topo del 60% de inversión en activos privados y el fondo culminará el año con unos beneficios del 25,6%.

9.- La década de la escalada

La pasada fue el decenio de la consolidación y del prestigio labrado en los mercados. El fondo empieza sus inversiones inmobiliarias en propiedades emblemáticas de las grandes avenidas de Londres, limita su participación en empresas europeas al 40% y sube la de las economías emergentes hasta el 10%. En 2013 se logra su segundo ejercicio histórico, en 2015 se aprueba la expulsión de activos que no cumplan los criterios ESG que empiezan a ser los predominantes en su cartera de capital. Amparados en sus normas éticas. En 2017 supera el billón de dólares. O, lo que es lo mismo, según The Economist: los noruegos tienen en propiedad más del 1% de las acciones del mundo.

10.- La Gran Pandemia hace vibrar sus activos

El año que antecedió a la epidemia de la Covid-19 se inició con el mejor trimestre -el primero- de su historia. Al que siguen inyecciones desde el banco central para atender las primeras embestidas de la crisis sanitaria y los efectos positivos de una revalorización de la corona noruega en los mercados de divisas. En apenas cuatro años -desde 2017 hasta 2021- pasa del billón de dólares a los 1,4 billones en los que está valorado en la actualidad. Un tránsito que a la economía española le ha llevado quince años y dos crisis de alta intensidad económica y financiera. Ya en abril, el fondo anunció su primera inversión en una red de infraestructuras de energías renovables, al adquirir el 50% del Borssele 1&2, una granja eólica en Países Bajos.

El sello verde del fondo noruego ha ido ampliando -en especial, en el último lustro- su órbita de actuación inversora que ahora, de confirmarse las directrices de cambio de rumbo con el nuevo Ejecutivo, puede llegar a adquirir una velocidad de crucero. Con sus más de 9.000 compañías a las que ha adquirido participaciones -en concreto, 9,123- de 73 países distintos y cuatro áreas de inversión, lidera en dimensión a los fondos soberanos. Dentro de un top-ten con un valor de mercado -calcula Forbes-, de 8,2 billones de dólares. Una suma similar al tamaño conjunto de los PIB de Japón y Reino Unido, tercera y quinta economía globales. Por delante del fondo China Investment Corporation (CIC), que roza el billón de dólares; del Abu Dhabi Investment Authority (ADIA), con 579.600 millones de dólares, del Kuwait Investment Authority (KIA), con 533.600 millones, y del Hong Kong Monetary Authority Investment Portfolio, de 528.000. Todos ellos al inicio de la Gran Pandemia. Y que conforman el top-five.

En apenas cuatro años (2017-2021) el fondo noruego ha pasado de 1 a 1,4 billones de dólares; un tránsito que a la economía española le ha llevado quince años y dos crisis de alta intensidad económica y financiera

Comentarios de nuestros suscriptores/as

¿Quieres comentar?Para ver los comentarios de nuestros suscriptores y suscriptoras, primero tienes que iniciar sesión o registrarte.