'Las cajas son ahora unas apestadas. En el extranjero han pasado de ser las admiradas saving banks a ser sólo las cajas'. Cuando José Carlos Díez, economista jefe de Intermoney, alertó el pasado diciembre en Granada a los responsables de todas las cajas españolas de la realidad de su sector, Moody's, el mismo organismo que degradó el pasado jueves a 30 entidades financieras españolas, ya había soltado su primera sentencia sobre la salud de estas entidades financieras. En un escenario base, es decir, con unas condiciones normales, la agencia de rating calculaba en diciembre unas necesidades de recapitalización de 17.000 millones para las cajas. A principios de marzo, esa cifra se elevó a 50.000 millones, aunque en su horquilla de peores augurios, los números llegan a los 120.000 millones de euros.

La realidad, sin embargo, sonrojó a Moody's el pasado 10 de marzo. Ese día, el Banco de España confirmaba que las ocho cajas en problemas necesitarían una aportación máxima del FROB de 14.077 millones. Una cifra que hoy se reducirá sensiblemente cuando presenten al Banco de España sus proyectos de recapitalización para cumplir con los criterios de solvencia que exige el nuevo decreto del sistema financiero. La rebaja vendrá gracias a que algunos de los nuevos SIP, como Bankia, Mare Nostrum o Banca Cívica, ya han expresado su intención de salir a Bolsa, con lo que no necesitarían inyección pública.

Fondos extranjeros piden que los políticos salgan de los nuevos consejos

Sin embargo, aunque las cifras no son exageradas, la valoración de las cajas sigue bajo mínimos entre inversores, fondos y posibles accionistas. ¿Y qué se puede hacer para que dejen de considerarlas unas apestadas y recuperen la confianza internacional de la que gozaban no hace tanto?

Como decía Héctor Flórez, socio del Sector Financiero de Deloitte, en aquel encuentro de Granada 'las cajas se encuentran en la situación de tener que cambiar las cuatro ruedas con el coche en marcha'. Para algunos fondos extranjeros de inversión que han mantenido encuentros con las cajas en las últimas semanas, estas deben despolitizarse. 'Un político raramente es buen banquero. Apenas Rato tiene el suficiente currículum financiero para estar al frente de un banco', explican para exigir la salida de los políticos de los consejos de los nuevos bancos.

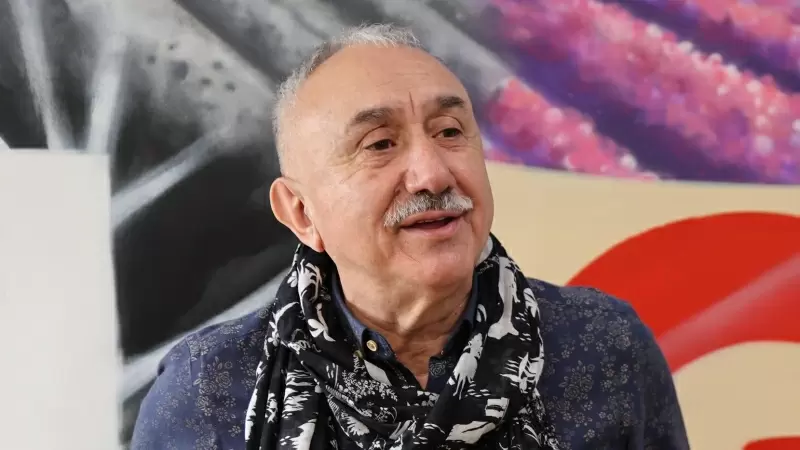

'Tienen que seguir la reestructuración y el saneamiento a la mayor velocidad que puedan y contarla, y tienen que mejorar los equipos directivos, profesionalizarlos más', asegura Santiago Carbó, catedrático de Economía de la Universidad de Granada, quien destaca que los inversores quieren saber que los gestores les van a conseguir los objetivos que les prometen. También cree Carbó necesaria la creación de algún esquema de protección de activos, aunque sea a través de una aseguradora privada. Con eso se conseguiría que pagaran más de lo que están dispuestos a ofrecer en este momento. Para Raoul Leonard, analista del Royal Bank of Scotland para el mercado financiero del sur de Europa, las cajas se enfrentan también 'al problema de la deuda soberana española y a su enorme debilidad hasta que el sector se reorganice y consolide'.

'Deben sanear y reestructurar a mayor velocidad', dice Santiago Carbó

Desde las cajas recuerdan que su imagen está en buena medida dañada por las especulaciones que se hacen a través de los medios de comunicación y destacan que, sin embargo, su imagen sigue intacta entre los clientes, que en su mayoría siguen trabajando con las mismas cajas que lo hacían. Y añaden que los problemas que tienen las cajas (la cartera inmobiliaria) son los mismos que los de los bancos.

Reconocen, eso sí, que es razonable que los inversores estén hechos un lío después de todos los cambios normativos de calado que ha habido en menos de un año. 'Si en el extranjero cuesta entender lo que es una caja, mucho más difícil es explicar lo que es una fusión fría (SIP) de cajas. Por eso, la mayoría ha tenido que convertirse en banco, el concepto que todo el mundo conoce', señalan en el sector de inversión. Precisamente, uno de los nuevos bancos ha alterado el sector durante la última semana. 'Hemos perdido credibilidad con el conflicto en Banco Base entre Cajastur y CAM. Hoypor el pasado viernes un posible inversor nuestro nos ha llamado para preguntarnos si nosotros también íbamos a separarnos', admitía una caja integrada en un SIP.

RBS sostiene que los problemas de la deuda soberana las penaliza en exceso

Para armar su defensa, las cajas tiran de números. Se quejan de que nadie ha destacado lo suficiente que las cajas tienen mayor nivel de solvencia que la mayoría de los bancos europeos. 'Nadie tiene los ratios tan elevados que estamos alcanzando nosotros en estos momentos', dice un ejecutivo del sector.

Jesús Palau, profesor del departamento de Finanzas de Esade, cree que para que ahora alguien mire con deseo a las cajas tienen que bajar el precio, pero él está en contra de que lo reduzcan mucho. 'Hay que evitar regalarlas', señala.

El profesor de Esade explica contrariado que la imagen de las cajas españolas sea tan mala comparada con la imagen del resto de entidades europeas porque, a su juicio, las cajas alemanas, por ejemplo, están mucho peor que las españolas. Aconseja a las cajas que vendan algunos activos inmobiliarios para demostrar que los tienen bien garantizados con provisiones y que no existen agujeros como los que están calculando grandes bancos de inversión o las agencias de rating. 'Ahora todo depende de lo que salga en los test de estrés', dice. 'Ninguna campaña de imagen puede en este momento luchar contra la idea de que están fatal añade Palau; esto es un proceso muy lento, de un año o dos años liquidando activos, vendiendo pisos'.

Desde un fondo anglosajón, se exige a las cajas que adquieran en el nuevo proceso una personalidad propia con un carácter diferenciador, como ha hecho Banca Cívica. 'Si no lo logran', explican, 'los inversores sólo van a ir a La Caixa o Bankia porque son los más grandes y fiables'. Víctor Mirabet, director asociado de Nombra y presidente de la Asociación Española de Empresas de Branding, comparte esta tesis. 'No tienen modelo de negocio, están como locos buscando capital, y lo primero que tienen que hacer es resolver sus problemas de negocio, de gestión y acabar con las quinielas de las fusiones', asegura. 'Han de explicar las marcas que se están haciendo y pensarlas en serio y explicar interna y externamente qué tienen de diferente'.

Bankia

El SIP liderado por CajaMadrid y Bancaja saldrá a Bolsa. Pretende conseguir 3.000 millones de euros.

Banca Cívica

Sacará a Bolsa entre el 20% y el 40% de su capital. Credit Suisse coordinará la operación.

Mare Nostrum

Informará al Banco de España de su intención de salir a Bolsa, pero sigue buscando intensamente inversores privados que compren el 20% de su capital.

CatalunyaCaixa

Su consejo acordó esta semana solicitar 1.718 millones al FROB. De esta manera quedará nacionalizada.

NovacaixaGalicia

Pedirá 2.622 millones al FROB, aunque presentará un plan de lucha contra la morosidad e inversores privados para intentar reducir esa cantidad.

Unnim

No descarta solicitar 568 millones al FROB para su proyecto de banco. Ayer anunció que cambió a toda su cúpula directiva para agilizar la recapitalización. Puede integrarse con Banca Cívica.

Caja Duero-España

Necesita 463 millones de euros del FROB para llegar al 10% de core capital. Su fusión con Unicaja cambiaría la cuantía de las ayudas públicas.

¿Te ha resultado interesante esta noticia?

Comentarios

<% if(canWriteComments) { %> <% } %>Comentarios:

<% if(_.allKeys(comments).length > 0) { %> <% _.each(comments, function(comment) { %>-

<% if(comment.user.image) { %>

![<%= comment.user.username %>]() <% } else { %>

<%= comment.user.firstLetter %>

<% } %>

<% } else { %>

<%= comment.user.firstLetter %>

<% } %>

<%= comment.user.username %>

<%= comment.published %>

<%= comment.dateTime %>

<%= comment.text %>

Responder

<% if(_.allKeys(comment.children.models).length > 0) { %>

<% }); %>

<% } else { %>

- No hay comentarios para esta noticia.

<% } %>

Mostrar más comentarios<% _.each(comment.children.models, function(children) { %> <% children = children.toJSON() %>-

<% if(children.user.image) { %>

![<%= children.user.username %>]() <% } else { %>

<%= children.user.firstLetter %>

<% } %>

<% } else { %>

<%= children.user.firstLetter %>

<% } %>

<% if(children.parent.id != comment.id) { %>

en respuesta a <%= children.parent.username %>

<% } %>

<%= children.user.username %>

<%= children.published %>

<%= children.dateTime %>

<%= children.text %>

Responder

<% }); %>

<% } %> <% if(canWriteComments) { %> <% } %>