madrid

Entre 2008 y 2014 el BBVA pagó a Villarejo y su entorno más de 4,5 millones de euros por dos proyectos secuenciales unidos bajo la etiqueta Summer —Summer Fish y Summer Gate—, que tenían que ver con el recobro anticipado de sendos préstamos que la entidad financiera había concedido a dos empresas patrimoniales de los entonces reyes del ladrillo: Fernando Martín (Martinsa Fadesa), que ya estaba en concurso de acreedores (septiembre de 2008 a junio de 2011) cuando BBVA contrata al comisario, y Luis Portillo (Colonial), que entra en concurso cuatro años más tarde, pero que al momento de dicha contratación estaba ya en serio riesgo de hacerlo.

Ambos préstamos eran distintos en cuanto al problema que Villarejo debía solucionar, pero muy similares en todo lo demás: los dos habían sido concedidos para que los empresarios capitalizasen sus compañías (Martinsa e Inmocaral) antes de acometer sus respectivas OPA (Oferta Pública de Adquisición) sobre Fadesa y Colonial. Y ambos empresarios habían dado a BBVA el mismo tipo de garantías personales y a través de sus sociedades patrimoniales: carteras cotizadas de su propiedad y bajo la misma figura, la de entrega en prenda.

Con dichas garantías —y esta es la clave de la contratación de Villarejo—, el BBVA había dado un rodeo financiero utilizando operaciones forward, un sofisticado y discreto producto financiero que le permitía asegurarse, por la puerta de atrás, el cobro de una deuda cada vez más peligrosa, tal y como evolucionaba en aquel momento el mercado inmobiliario (eran los años del pinchazo de la burbuja inmobiliaria de la crisis de 2007-2008).

BBVA no podía recuperar dicha deuda por las buenas ejecutando la prenda, porque por un lado los préstamos los acababa de conceder, como quien dice, y por otro, según el calendario de repago pactado en los contratos de préstamos, aún no se podía proceder a la recuperación del dinero prestado. Es en el uso de esas operaciones forward y en sus inconvenientes en escenarios sobrevenidos de concursos de acreedores donde está la clave de la contratación de Villarejo y por esa millonada.

No era BBVA la única entidad financiera que aseguraba el recobro de sus préstamos a toda prisa ante el riesgo de concurso de sus deudores. Tal como señala a Público el economista y analista financiero Javier Santacruz, "en 2007 y 2008 los bancos ya buscaban mecanismos de protección frente a su enorme exposición al ladrillo y una crisis financiera. Hay que recordar que, es a finales del verano de 2008, cuando quiebran en Estados Unidos las agencias hipotecarias públicas Fannie Mae y Freddie Mac, y unos pocos días después cae Lehman Brothers".

Como no podían podía modificar el calendario de repago de los préstamos que además acababan de conceder, y éstos llevaban carencia (es decir, un período de tiempo variable en el que por acuerdo de ambas partes una de ellas queda exenta de cumplir una o varias de las obligaciones contraídas en el contrato), lo que se les ocurrió a los bancos fue usar las garantías de esos préstamos no vencidos haciendo caja con ellos (o asegurándolas a futuro) con operaciones forward.

Un vericueto legal... con un fallo

Mediante este instrumento, un banco puede vender hoy en firme, a plazo, en un día prefijado y a un precio también prefijado un activo que a día de hoy solo tiene en prenda pero que será suyo ese día futuro prefijado. Esa fecha fijada de antemano es el día en que vence el préstamo avalado por la prenda; de manera que pueden darse dos circunstancias: que el receptor del préstamo no pague y el banco se quede la prenda, o bien que, directamente por pacto con el avalista, se acuerde la entrega de la prenda como pago a su vencimiento.

Es decir, que al momento de la firma de esta operación el banco se asegura de que sí o sí, y pase lo que pase, el día futuro prefijado va a recibir una cantidad cierta por esa cartera de acciones recibida en prenda, siendo indiferente que el día en cuestión la cartera que entregue valga mucho menos o no valga nada. En otras palabras: al firmar el forward el banco transfiere al que se lo compra el riesgo de pérdida de valor de la prenda que posee para cubrir el préstamo.

El vericueto legal que permitía a los bancos reservarse las garantías para asegurarse el recobro de préstamos peligrosos —pero no impagados aún— por la puerta de atrás, era que las garantías se entregaban a los bancos bajo la figura mercantil de "prenda".

Según Santacruz, "cuando el propietario de un bien dado a un banco en prenda, sea Martín o Portillo, lo deposita en ese mismo banco, ya no puede hacer uso de ese bien depositado. Pero otra cosa es el tipo de movimientos que la entidad financiera sí puede hacer con ese activo recibido en prenda, cuando, además, lo tiene allí mismo depositado. Así, puede crear instrumentos que le permiten reducir todo lo posible el riesgo de pérdida de valor de la prenda recibida, asegurando que pase lo que pase va a poder obtener por ella el dinero suficiente para saldar el préstamo que avala cuando éste venza y resulte impagado".

La venta a plazo de garantías se ve también favorecida por la discreción que brinda un forward, "ya que es un pacto privado entre las partes que no trasciende al mercado (no se negocia en un mercado regulado ni organizado)", añade a Público Santacruz.

Pero el ingenioso sistema también tenía un gran fallo para los prestamistas si los avalistas (los dueños de las prendas) entraban en concurso de acreedores entre la fecha de la firma del forward y la fecha fijada para materializar el intercambio entre el banco y el inversor. Porque en dicho caso, los administradores concursales, en atención a la Ley Concursal, podían pedir al juez que deshiciese retroactivamente todas las operaciones forward que implicasen la venta de prendas vinculadas a cuotas de préstamos que, al momento de la declaración del concurso del avalista, no estuviesen vencidas. El articulo 71.2 equipara estas operaciones a "pagos anticipados" del avalista antes de que éste entre en concurso. Es decir, anulables. La anulación retroactiva del forward cortaría toda posibilidad al banco de recibir el dinero convenido en la fecha prefijada.

El 'problema' de BBVA con Fernando Martín y Portillo

BBVA tenía muchos millones de euros con relación a la deuda de Martín y Portillo en esa situación de riesgo de rescisión retroactiva al momento de los primeros contactos del banco en octubre de 2008 con el comisario y su entorno. Y esa es la razón por la que contrata a Villarejo el proyecto Summer (Summer Fish para la parte que refiere a Martín y Summer Gate para la que refiere a Portillo).

En el caso de Fernando Martín, había 15,5 millones de euros en forwards firmados por BBVA con terceros, sobre una cartera de acciones cotizadas entregada en prenda al banco por Martín y dos sociedades patrimoniales suyas, en garantía de un préstamo de 125 millones de euros concedido por BBVA en enero de 2007 a otra patrimonial suya llamada FT Castellana Consultores Inmobiliarios SL.

El riesgo era cierto, porque el concurso de acreedores de los avalistas (Martín y dos patrimoniales) se había declarado en septiembre de 2008 y, de hecho, dos meses más tarde de los primeros contactos con Villarejo y sus colaboradores, los administradores concursales pedían al juez la rescisión retroactiva de estos 15,5 millones de euros.

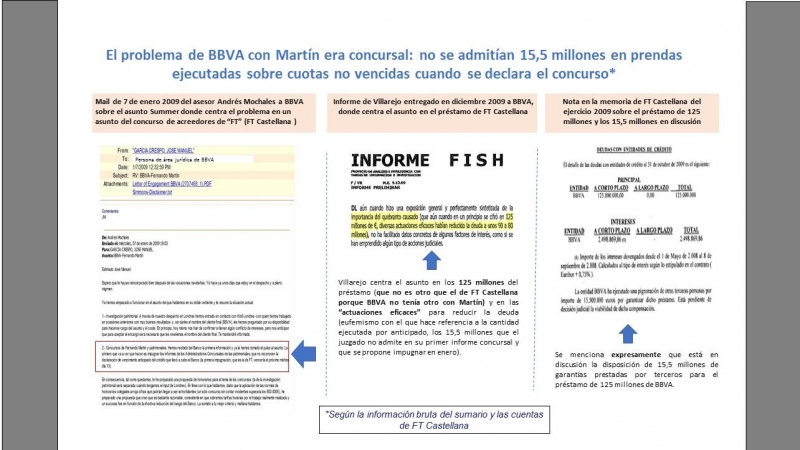

Tal y como puede verificarse en la imagen inferior, caben pocas dudas acerca del asunto que quitaba el sueño a los directivos del banco con relación al problema de BBVA con los préstamos concedidos a Fernando Martín y sus empresas. La cantidad en juego y el motivo quedan recogidos textualmente en el mail que el 7 de enero de 2009 Andrés Mochales, asesor externo de BBVA para este asunto, envía a Jose Manuel García Crespo, entonces director jurídico del banco para España y Portugal (2006-2013), para avisar de las malas nuevas que trae el informe que acaba de emitir el juzgado nº 5 de lo Mercantil de Madrid, el que llevaba el concurso de tres patrimoniales de Martín, incluida FT Castellana.

Como se observa en la imagen precedente, el correo de Mochales menciona expresamente que el problema de BBVA se centra en "FT", en referencia a FT Castellana, que es la patrimonial de Martín que tenía el préstamo de 125 millones de BBVA. Pero es que, además, en la memoria del ejercicio 2009 de FT Castellana —que ya confeccionan los administradores concursales— (en el margen derecho de la imagen), se describe la naturaleza del problema y su cuantía, así como su dependencia de una resolución judicial que a la fecha de cierre del ejercicio (31 octubre 2009) está por llegar.

En el caso de Portillo, había 148,5 millones de euros en forwards firmados por BBVA con terceros sobre una cartera de acciones cotizadas entregada en prenda al banco por Portillo y varias sociedades patrimoniales suyas en garantía de deudas y, entre ellas, de un préstamo de 130 millones de euros concedido por BBVA en junio de 2006 a otra patrimonial suya llamada Zent Inversiones SL.

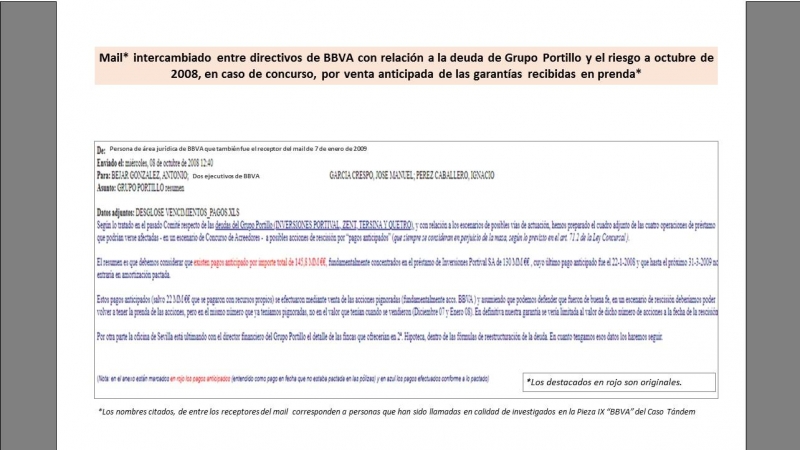

Así, se indica textualmente en un mail (imagen inferior) que el 8 de octubre de 2008 se cruzan directivos de BBVA de los departamentos jurídicos y de Recuperaciones, este último al mando entonces de Antonio Béjar, sobre la problemática de la deuda de Portillo y sus empresas. El correo es explícito en cuanto a la naturaleza y razones del problema potencial que tendría el banco en un escenario de concurso de acreedores por causa de la "venta de acciones pignoradas" (en clara referencia a operaciones forward de venta de garantías recibidas en prenda de Portillo y sus patrimoniales para asegurar por anticipado el recobro del préstamo) .

Sin duda, la cuantía del riesgo de retrocesión judicial era considerable en octubre de 2008, pero se trataba de un riesgo potencial, porque el concurso de acreedores aún no se había declarado y, finalmente, se declaró cuatro años más tarde, dando así tiempo a que todo el préstamo de los 130 millones entrase en obligación de pago y resultase impagado, y no pudiera considerarse que BBVA vendió la prenda por anticipado.

Pero los forwards firmados con Portillo tenían un problema añadido: la mala calidad de la cartera que éste había entregado en prenda, que no dio para cubrir con su venta anticipada 85 millones del préstamo de los 130 millones. Para cubrir el saldo pendiente se exigió a Portillo la constitución de una hipoteca a favor de BBVA por un importe equivalente sobre el inmueble de más valor que tenía: el Hotel Senator de la Gran Vía de Madrid.

Cuando el préstamo venció en 2010 y resultó impagado, el BBVA instó la ejecución de la hipoteca, pero se encontró con que Portillo le había denunciado en Sevilla por "abuso de derecho" y dicha ejecución quedó paralizada. Una vez superado el escollo, BBVA se vuelve a encontrar un nuevo impedimento: Portillo ha solicitado el concurso de acreedores y el juez, en beneficio de todos sus acreedores, paraliza la ejecución de la hipoteca e inicia un proceso de venta del hotel.

La "localización de bienes ocultos": ¿una tapadera?

Es, por tanto, para conjurar primero el riesgo de rescisión de los forwards y para desbloquear, después, el asunto de la hipoteca de los 85 millones para lo que realmente Villarejo y su entorno fueron contratados. Extraoficialmente, dicho contrato se firmó en 2008 a través de la Agencia Kroll, que en España dirigió hasta finales de 2009 Bruce Goslin, amigo y viejo colaborador del comisario; y formalmente a través de Cenyt, la empresa de Villarejo, desde el 5 de febrero de 2010, ejecutándose el contrato a partir de entonces con el nombre de "proyecto Summer", el paraguas bajo el que entran a tocateja en su cuenta bancaria 4,5 millones de euros entre el 5 de febrero de 2010 y el 6 de marzo de 2014.

Múltiples y sólidos indicios —parte de los cuales hemos ofrecido al lector en el epígrafe anterior— así lo indican : desde mails explícitos entre directivos del banco y de éstos con sus asesores, hasta la información contenida en los depósitos de cuentas de las empresas que recibieron los préstamos de BBVA, pasando por el propio contenido de los "informes preliminares" que el comisario entregó al banco a través de un intermediario acompañando el presupuesto.

No se le paga por tanto, para "localizar propiedades ocultas" o bajo testaferros que estos dos señores del ladrillo pudieran poseer y el banco reclamar para saldar deudas, como tanto Villarejo como el banco han venido defendiendo e incluso consignaron en presupuestos, facturas, contratos y en algún audio guionizado del comisario, sino para arreglar problemas concursales con relación a los forwards y la hipoteca del hotel. Y dos hechos adicionales de cajón refuerzan este punto:

De un lado, el hecho indiscutible de que Martín estaba en concurso de acreedores al momento del inicio de los supuesto servicios encomendados al comisario; cualquier gestión unilateral de recobro por BBVA hubiera sido inútil porque el juzgado concursal la hubiera anulado ipso facto, incorporando el activo oculto localizado a la masa del concurso para su reparto entre todos los acreedores.

De otro, los propios fiscales del Caso Villarejo acreditan que la entidad bancaria pagó al comisario esa millonada básicamente por nada, puesto que, según escriben, el supuesto trabajo de cuatro años de Villarejo con relación a la "localización de propiedades ocultas" de Martín y Portillo no se tradujo en la recuperación por el banco de un solo euro del saldo pendiente de sus préstamos.

Y como cualquiera sabe, nadie paga por nada, y mucho menos un banco.

Villarejo cobra por resultados tangibles: nada de "provisión de fondos"

Los indicios que acumula y ha analizado Público del sumario y de otras fuentes oficiales apuntan a otro detalle adicional sumamente importante: que Villarejo cobró del BBVA a medida que obtenía resultados tangibles tanto con relación al problema de los 15,5 millones en riesgo cierto de rescisión concursal por los forwards sobre prendas de Martín, como en lo tocante al asunto de la hipoteca de 85 millones del hotel propiedad de la empresa concursada de Portillo.

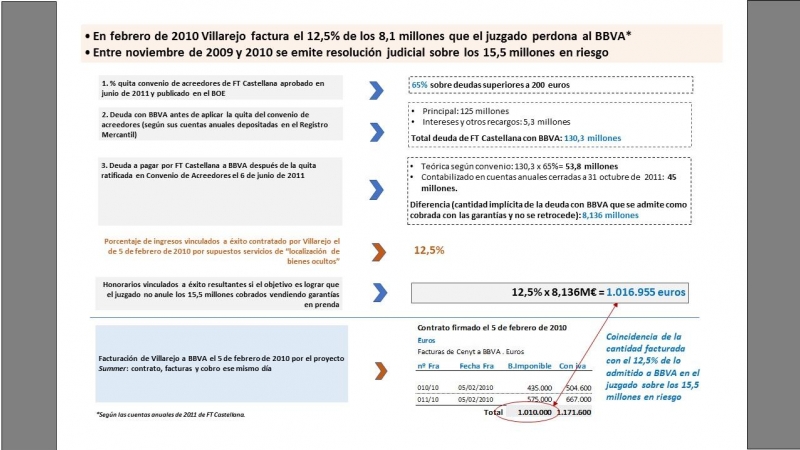

Así, a 31 de octubre de 2009, tal como se hacía constar en la memoria de FT Castellana del ejercicio 2009 cerrado a esa fecha, la resolución judicial de la que pendía la cuantía en conflicto con Fernando Martín estaba por llegar, pero cuando Villarejo pasa el presupuesto a BBVA por el asunto Summer un mes más tarde, el 9 de diciembre de 2009, ya atina con la cantidad que va a contratar, facturar y cobrar el 5 de febrero de 2010: 1.010.000 euros.

Como puede verse en la imagen inferior, un sencillo cálculo cruzando datos del BOE y el Registro Mercantil arroja que dicha cantidad se corresponde con el resultado de multiplicar el 12,5% que el BBVA acuerda con Villarejo como comisión de éxito, por la cantidad (8,13 millones de euros) que los magistrados aceptaron no rescindir retroactivamente sobre los 15,5 millones en causa. Por tanto, si no se trata de una extraordinaria casualidad matemática, hay que pensar que el 5 de febrero de 2010 Villarejo firmó el contrato, facturó y cobró tras hito conseguido y que en noviembre de 2009 ya lo tenía atado.

— Cantidad en riesgo de rescisión según el depósito de cuentas de FT Castellana: 15,5 millones de euros.

— Cantidad perdonada por el juez cruzando datos del BOE y de los depósitos de cuentas de FT Castellana : 8,13 millones de euros.

— Cantidad facturada por Villarejo en febrero de 2010: 1,1 millones de euros.

— Porcentaje resultante coincidente con el contratado: 1,1/ 8,13 = 12,5%

En el caso de Portillo, el ritmo de facturación de Villarejo coincide con los hitos procesales de los dos procedimientos judiciales que impedían que el BBVA ejecutase la hipoteca, se quedase con el hotel y procediera a su venta. La última factura de Villarejo, por importe de 2.131.299 euros, datada el 12 de febrero de 2014 y cobrada el 6 de marzo, se emite en el mismo espacio temporal en el que el juez del concurso de Portillo cambia de repente de opinión, aborta el proceso de venta del hotel que él mismo había decidido y opta por un criterio de liquidación, por el que entrega el inmueble en dación en pago al vehículo Iberfin Capital SL, al que casualmente y poco antes el BBVA le había vendido la hipoteca.

No responden pues a la realidad esas "provisiones de fondos" que consignó en el contrato, concepto que figuró luego en varias facturas y que, sin duda, ha contribuido a confundir y dificultar una posible investigación interna o externa, haciendo pensar que estaba cobrando por un trabajo por hacer y no por uno efectivamente realizado.

En definitiva, de acuerdo con el análisis forense y financiero que ha efectuado Público del proyecto Summer para BBVA, el objetivo y servicios por los que BBVA abonó al comisario 4,5 millones de euros tienen que ver con dos gestiones exitosas en los juzgados de lo mercantil (una en dos juzgados de Madrid y otra en dos juzgados de Sevilla) con relación a los préstamos concedidos entre junio de 2006 y enero de 2007 a Luis Portillo y Fernando Martín.

La otra cara de los 'forward': 'Saving' para el dueño de Persán

Los proyectos Summer Fish (Martín) y Summer Gate (Portillo) se investigan en la pieza 9 BBVA del Caso Tándem o Caso Villarejo. Summer fue el tercero de los ocho contratos que firmó Villarejo con BBVA, tras una aparente sequía de cinco años para el comisario. En la pieza se investiga a una decena de directivos del banco, entre ellos a su expresidente Francisco González; al exdirector de Recuperaciones Antonio Béjar; al exdirector jurídico ibérico entre 2006 y 2013, José Manuel García Crespo, y al exjefe de Seguridad Julio Corrochano, excomisario de Policía, a la vez que comisionista y prescriptor de Villarejo.

Relacionado con el uso de forwards figura también el proyecto Saving, que se indaga bajo la pieza 25, en la que están investigados José Moya Sanabria, dueño de la compañía de detergentes Persán, y otros dos directivos de su grupo empresarial por supuestamente contratar al comisario para forzar al juzgado 7 de lo Mercantil a incluir en el convenio de acreedores del concurso personal de Martín los 70 millones de euros que Moya perdió al contratar con éste en el año 2007 un forward sobre acciones de Martinsa Fadesa que debía liquidarse el 14 mayo de 2010 recuperando lo invertido. Demasiado tarde. Para entonces Martinsa Fadesa llevaba en concurso dos años y ya ni siquiera cotizaba.

De acuerdo con el auto del juez que abre la pieza nº 25 Saving y que reproduce textualmente lo que consta en el informe preliminar de Villarejo sobre este asunto, Moya Sanabria había perdido una fortuna (72 millones de euros) con un producto por el que "Moya tenía un derecho de venta frente a Fernando Martín de acciones de Martinsa Fadesa con fecha de ejercicio de 14 de mayo de 2010"; la firma de ese acuerdo había sido en diciembre de 2007.

Lo que Moya había contratado con Martín, según el auto y el informe de Villarejo, era una operación forward por la que el primero se obligaba a sí mismo a comprarle al segundo el 14 de mayo de 2010 una cartera de acciones de Martinsa Fadesa a un precio prefijado. Ese día llegó y Moya ejerció su derecho de venta, pero lo que recibió de Martín fue la cantidad de cero euros.

¿Por qué? Pues porque en lugar de pactar en diciembre de 2007 un precio a pagar por Martín en valor absoluto que cubriera al menos parte o todo de los 72 millones que Moya había pagado por esas acciones cuando las adquiere, también en 2007, se acordó que Fernando Martín pagaría a Moya un precio por acción consistente en la cotización media de los 24 días anteriores al 14 de mayo de 2010. Y resultó que Martinsa Fadesa había entrado mientras en concurso de acreedores y ya ni siquiera cotizaba en Bolsa. Por tanto, lo que pagó Fernando Martín, esos cero euros, era lo pactado.

Según el relato de Villarejo en su informe-oferta preliminar de septiembre de 2011, José Moya le contacta para que actúe sobre el juzgado 7 de lo Mercantil de Madrid —que lleva el concurso personal (como persona física) de Fernando Martín— y consiga que lo que ha perdido (o no ha podido recuperar), los 72 millones de euros, se incluyan como una deuda más en la lista de acreedores del convenio de acreedores, alegando que hay un problema de interpretación con relación a la fórmula que se eligió para para fijar el precio de ejercicio del forward a aplicar el 14 de mayo de 2010.

Secuencia de inconsistencias

Hechos sorprendentes e inconsistencias jalonan de nuevo toda esta otra historia villareja. De entrada, todos omiten que fue cuando Moya adquirió esas acciones —a una persona o entidad por determinar— cuando desembolsó los 72 millones por las acciones de Martinsa Fadesa. Según las cuentas anuales de Avenida de Italia 17 SL, la sociedad patrimonial de Moya, en 2007 la empresa adquiere un producto financiero con un préstamo de 70 millones de euros de BBVA, UBS y Banesto que, en el mismo año 2007, revende o represta a José Moya persona física. Éste no reingresa dicha cantidad, obligando a Persán (de la que la patrimonial tiene un 100%) a pedir otro préstamo, en este caso de 122 millones, para cancelar el de BBVA, UBS y Banesto. La secuencia de hechos siguientes que relata Villarejo, y que el auto asume para imputar a José Moya y dos directivos de su grupo, es la siguiente:

Cuando se ratifica el convenio de acreedores de Martín el 6 de junio de 2011 como persona física, sin que se incluya en el mismo la pérdida de Moya como deuda, en las cuentas anuales de Persán se dan los 70 millones de euros como pérdida, llevando esa cantidad contra las reservas contables de la compañía.

Seguidamente, Moya contacta a Villarejo (según el comisario) para que le ayude a impugnar el convenio y el juzgado 7 de lo Mercantil reconsidere su decisión. Algo de todo punto inviable, porque lo que había formalizado Moya no era un préstamo garantizado con acciones, sino una operación financiera de inversión de alto riesgo: una adquisición seguida de una reventa mediante un forward donde, a pesar de lo alegado, no existía imprecisión en la fórmula elegida para calcular el precio que debía abonar Martín el 14 de mayo de 2010: la cotización media de Martinsa Fadesa en los 24 días anteriores.

No obstante, el primer juez del concurso de Martín como persona física incluyó en la lista de acreedores en un primer momento un crédito a favor de Moya aunque "sin cuantificar", según el relato de Villarejo en ese informe preliminar titulado "Proyecto Saving", que en septiembre de 2011 confecciona para Moya acompañado de un "plan de acciones" y un presupuesto.

Según este documento, Villarejo se postula para apoyar a Moya en la impugnación del convenio de acreedores y en los eventuales recursos posteriores por la vía de la construcción de un ambiente de presión sobre Martín, sus abogados (Gómez Acebo y Pombo y Cuatrecasas), los dos magistrados que secuencialmente instruyen el concurso personal de Martín en el juzgado 7, sus dos administradores concursales y también sobre los dos primeros ejecutivos de Ahorro Corporación Financiera, la entidad que según el escrito de Villarejo había "recomendado" a Moya la operación de inversión.

En la fecha de dicho proyecto Saving (septiembre de 2011), que entrega a modo de propuesta y por tanto sobre unos servicios a desarrollar a futuro, el comisario Villarejo ya había girado tres facturas a Persán por 259.000 euros más IVA con el concepto de "ayuda para abrir nuevos mercados".

En dicho informe, y para poner en valor su plan de choque y servicios, Villarejo comienza con su diagnóstico sobre la situación que, bajo su particular punto de vista, atraviesa su cliente y que describe como el resultado de una suerte de conspiración contra su cliente, José Moya, en dos planos distintos y secuenciales.

Primero, habla de un ardid para estafarle en la génesis de la operación financiera. Apunta a una confluencia de intereses para engañarle de la que hace partícipes a su contraparte en el forward Fernando Martín, que es además el que solicita el concurso pocos meses después de firmar la operación, y a la entidad financiera que le recomienda la operación, Ahorro Corporación, que había sido su socia en Persán hasta 2004 y con quien también coparticipó junto a sus fondos varias fallidas inversiones como Aurgi en la que también participaron curiosamente los hermanos Pérez Maura, clientes de Villarejo y protagonistas de la Pieza Pit. En lo referido a Ahorro Corporación, Villarejo personifica el asunto en su consejero delegado, Antonio Fernández.

Luego desgrana un supuesto complot en el juzgado nº 7 de lo Mercantil para no reconocerle el crédito a su favor. Acusa a los dos jueces concursales, a sus dos administradores concursales y a los abogados de Martín de confabularse en contra de sus intereses. Hace notar, por ejemplo, las relaciones de pareja entre el abogado de Ahorro Corporación y la administradora concursal.

Con estos parámetros, el comisario pasa seguidamente a ofrecer su consabido rastreo de trapos sucios de cada uno de los sospechosos para desenmascararlos, al objeto de construir una posición negociadora o de presión que dé un vuelco a la situación.

No obstante, aun asumiendo que Moya no recuperó los 72 millones de euros por otra vía (cualquier otro pacto que hubiera suscrito para cubrirse) y que contacta con Villarejo para recuperarlos, afloran múltiples inconsistencias. Empezando por la propia génesis de la operación de inversión, continuando por las interrelaciones pasadas entre los diferentes personajes y con Villarejo, y concluyendo en el propio trabajo de investigación y rastreo que Villarejo realiza y del que deja constancia en los cientos de archivos que almacena en sus archivos informáticos y a los que Público ha tenido acceso.

Estos, nuevamente, hacen sospechar que los motivos por los que el dueño de Persán paga a Villarejo pueden no ser los pretendidos y que cuando pasa y cobra las facturas y entrega el informe preliminar es porque el hito a conseguir, sea el que fuere, está logrado:

— Sobre la operación de inversión por la que desembolsa la friolera de 72 millones de euros, es sorprendente que un empresario sofisticado, experimentado y prudente como José Moya (algo que salta a la vista observando en sus cuentas anuales la excelencia con la que ha venido gestionando Persán durante dos décadas en su triple vertiente comercial, económica y financiera, cubriendo con swaps y otros sofisticados instrumentos hasta la menor eventualidad) se meta en una operación de 70 millones de ese nivel de riesgo (3,5 veces el beneficio medio operativo anual de Persán) sin más cobertura que el forward con Martín.

— Sobre el complot de los abogados de Martín. Villarejo centra mucha de la conspiración en el bufete Cuatrecasas que asesora a Martín en sus cuatro concursos. Resulta extraño que Moya acepte pagar por un seguimiento de un miembro del bufete en el que su propio hijo es socio y, por el contrario, no opte por una negociación entre compañeros.

— El pretendido trabajo de "investigación" de Villarejo se realiza, según la fecha de grabación de los archivos informáticos que se le incautan en sus archivos, entre julio y octubre de 2011, mientras que el informe preliminar que fecha en septiembre y que ya recoge un amplio resumen de todo ese "trabajo", plantea un trabajo a realizar a futuro. No consta que realice ningún otro informe o búsqueda de datos de los personajes que incluye en la doble conspiración.

— El dueño de Persán pagó, pues, por un informe preliminar de 27 hojas con sus anexos, que básicamente consiste en una nota informativa inane de cada uno de los sospechosos, de las que no se desprende que puedan servir como elemento de presión, en las que incluye para cada uno, una relación de propiedades con datos del registro de la propiedad, una relación de vinculaciones empresariales con datos del Registro Mercantil e información procedente de dos bases restringidas a la que solo Policía y juzgados tienen acceso: una relación de vehículos y sus multas e identificación de convivientes con el censo.

— Refrito de supuestos trabajos para otros clientes como BBVA. En el apartado que reserva a Fernando Martín, Villarejo refrita los mismos datos que iba entregando a BBVA sobre Martín una y otra vez desde 2008 para justificar las facturas que emitía a este banco por el proyecto Summer y por el proyecto Trapa, que curiosamente también acabó en operación redonda para Fernando Martín (ganó 100 millones euros según las cuentas anuales de sus patrimoniales para 2005 y 2006).

El único elemento de presión que se aprecia consiste en un artículo de Daniel Montero en Interviú titulado "El club de las inversiones desastrosas", en referencia al resultado de las operaciones de inversión que lideró Ahorro Corporación y en las que se invitó de acompañantes a José Moya y otros empresarios.

El artículo lo publica el 4 de abril de 2012 tras instarse un recurso de apelación de Moya ante la Audiencia Provincial y después de que Montero se pasase el mes anterior por la oficina de Villarejo y discutiese, grabadora mediante, con la mujer del comisario, Gemma Alcalá, y con la mano derecha del comisario, Rafael Redondo, pormenores sobre Ahorro Corporación, pero sin que en la conversación saliese a relucir el supuesto trabajo de rastreo sobre los directivos de Ahorro Corporación que contenían los archivos informáticos de Villarejo desde septiembre de 2011. En aquellos momentos, Montero cerraba un trato para crear junto a Villarejo un diario digital llamado Infosensible.

¿Te ha resultado interesante esta noticia?

Comentarios

<% if(canWriteComments) { %> <% } %>Comentarios:

<% if(_.allKeys(comments).length > 0) { %> <% _.each(comments, function(comment) { %>-

<% if(comment.user.image) { %>

![<%= comment.user.username %>]() <% } else { %>

<%= comment.user.firstLetter %>

<% } %>

<% } else { %>

<%= comment.user.firstLetter %>

<% } %>

<%= comment.user.username %>

<%= comment.published %>

<%= comment.dateTime %>

<%= comment.text %>

Responder

<% if(_.allKeys(comment.children.models).length > 0) { %>

<% }); %>

<% } else { %>

- No hay comentarios para esta noticia.

<% } %>

Mostrar más comentarios<% _.each(comment.children.models, function(children) { %> <% children = children.toJSON() %>-

<% if(children.user.image) { %>

![<%= children.user.username %>]() <% } else { %>

<%= children.user.firstLetter %>

<% } %>

<% } else { %>

<%= children.user.firstLetter %>

<% } %>

<% if(children.parent.id != comment.id) { %>

en respuesta a <%= children.parent.username %>

<% } %>

<%= children.user.username %>

<%= children.published %>

<%= children.dateTime %>

<%= children.text %>

Responder

<% }); %>

<% } %> <% if(canWriteComments) { %> <% } %>