zaragoza

Actualizado:La acelerada subida del euríbor, el principal índice de referencia para determinar los intereses de las hipotecas, que se ha disparado más de tres puntos en lo que va de año tras superar el 2,62% al cierre de octubre, ha provocado un aluvión de solicitudes de cambios en las condiciones de ese tipo de créditos que todo apunta a que va a mantenerse en los próximos meses ante el progresivo encarecimiento de los vinculados al interés variable.

Las modificaciones de las hipotecas superaron el año pasado las 200.000, un volumen que no se había dado en toda la década anterior según los datos del INE (Instituto Nacional de Estadística) y a las que entre enero y agosto se sumaron más de 80.000, en su mayoría para dejar de calcular sus intereses a partir de la suma del euríbor con el diferencial que contempla el contrato y establecer en su lugar un tipo fijo cuya cuantía ha ido creciendo conforme pasaban los meses.

Tanto han ido creciendo esos tipos fijos que los que ofrecen tres de los cinco principales bancos españoles ya superan el 4% en el que los tribunales fijaron la frontera de la abusividad de las cláusulas suelo cuando se imponían al cliente sin transparencia, otro llega a rebasar el 5% y el quinto de ellos se acerca a primero de esos niveles, algo que también se está generalizando en las entidades de menor tamaño.

"Las cláusulas suelo eran del 4% y el 4,5%, y ahora las ofertas son del 3% y el 4%", señala Patricia Suárez, presidenta de Asufín (Asociación de Usuarios Financieros), para quien "ahora ya no merece la pena cambiar como ocurría cuando el euríbor no llegaba al 2%".

Sin embargo, los cambios se siguen produciendo ante el temor de los hipotecados a que se mantenga la escalada del euríbor y a que esta siga encareciendo unas hipotecas que comenzaron a ser revisadas al alza a partir de marzo y que seguirán sufriendo ese proceso en los próximos meses, algo que está provocando un intenso crecimiento de los ingresos y los beneficios de los bancos.

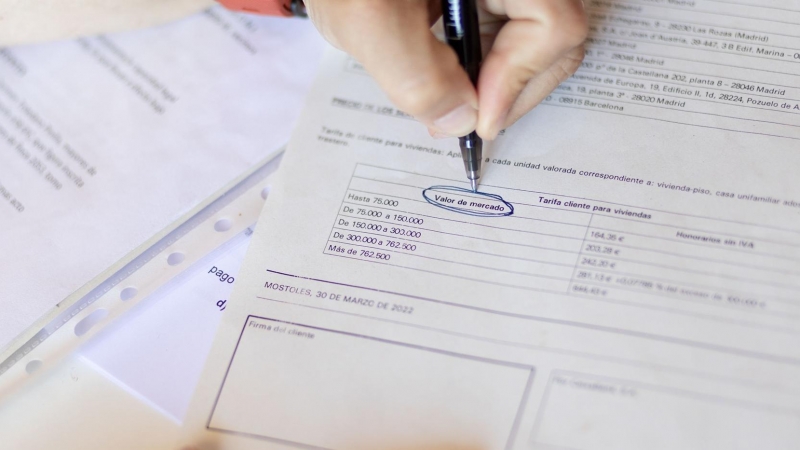

A la hora de llevar a la práctica esos cambios, que se dividen en novaciones y subrogaciones, es recomendable tener en cuenta algunos aspectos como la cuantía de las comisiones y los gastos de tramitación de esas revisiones, que pueden recortar el ahorro que prevé obtener el hipotecado con las nuevas condiciones de su préstamo.

Las posibilidades de modificar la deuda y el acreedor

"En la novación se modifican algunas condiciones de la hipoteca sin cambiar de banco, ya sea pasar de interés variable a fijo, ampliar el plazo de liquidación, aplicar otro diferencial o establecer un periodo de carencia", explica Almudena Velázquez, directora legal de Reclamador.es, para quien "lo más adecuado es cambiar de tipo variable a fijo o negociar una reducción del diferencial", que es el porcentaje que los bancos añaden al euríbor y que en los últimos años ha ido creciendo.

Vázquez llama la atención sobre las ampliaciones de plazo y los periodos de carencia: "en las primeras, si no se cambia el tipo de interés este puede seguir subiendo y en ese caso se puede acabar pagando más dinero durante más tiempo", mientras que en el segundo caso, consistente en suspender la amortización del préstamo durante un periodo que suele ser de uno o dos años, "cuando acaba el plazo ese capital que no se ha pagado también genera intereses".

En ambos casos es recomendable hacer bien las cuentas antes de tomar una decisión y plasmarla en el contrato con la entidad financiera.

La subrogación consiste en un cambio de acreedor, es decir, que el hipotecado pasa a tener la deuda con otro banco distinto del inicial y con las condiciones que finalmente se acuerden.

Según los datos del Consejo General del Notariado, el año pasado se efectuaron en España 56.346 novaciones o cambios de condiciones y 6.561 subrogaciones o sustituciones de acreedor, mientras que en 15.021 casos se aumentó la deuda y en otros 2.977 la alteración correspondía a la identidad de los deudores, a menudo como consecuencia de rupturas de parejas.

Los gastos de los cambios en la hipoteca

"Tanto la novación como la subrogación conllevan gastos, aunque siempre va a salir más barata la primera", anota Velázquez.

Concretamente, los bancos aplican en las novaciones comisiones de hasta el 1% del capital pendiente de amortizar, aunque esa cantidad queda limitada al 0,15% cuando se trata de un cambio de interés variable a fijo en los tres primeros años de ‘vida’ de la hipoteca.

Mientras tanto, las comisiones llegan al 0,5% del capital pendiente de amortización cuando se trata de traspasos de un banco a otro y estos se realizan en los cinco primeros años, plazo a partir del cual se reducen al 0,25%.

Se trata, en todos esos casos, de las comisiones máximas, ya que la entidad financiera puede no cobrar ningún recargo por esas operaciones a su cliente, lo cual siempre será algo susceptible de ser planteado por este último durante la negociación.

Tanto las novaciones como las subrogaciones deben ser formalizadas ante notario e inscritas en el Registro de la Propiedad, gastos que oscilan entre el 0,2% y el 0,5% de la cuantía ‘viva’ del préstamo y que, como los de la gestoría, deben ser asumidos por el banco, tal y como establece desde mediados de 2019 la Ley Reguladora de los Contratos de Crédito Inmobiliario.

Ocurre lo mismo con el AJD (Impuesto de Actos Jurídicos Documentados), que en la práctica le supone al banco un 0,5% del préstamo en una subrogación, mientras que en las novaciones ese tributo únicamente se aplica cuando se amplía el capital.

Por el contrario, los costes de la tasación de la vivienda, obligatoria en toda subrogación y en las novaciones cuando han pasado más de cinco años desde la firma inicial, corresponden al hipotecado, quien en ningún caso está obligado a aceptar los servicios del tasador que le propone la entidad financiera.

Los productos vinculados y las comisiones

Junto con esos aspectos, el hipotecado debe estar atento a los eventuales intentos de los comerciales del banco por endosarle productos vinculados como tarjetas de crédito, seguros de amortización o de vida y otros artículos financieros, que están expresamente prohibidos por la legislación salvo cuando "acarrean un claro beneficio a los prestatarios, teniendo debidamente en cuenta la disponibilidad y los precios de los productos pertinentes ofrecidos en el mercado".

"Aunque pueden ofrecerlo argumentando que eso reduce el coste, hay que exigirle al banco que plantee todas las ofertas del mercado en ese tipo de productos", indica Velázquez, que recomienda "calcular cuánto sale a pagar con esos seguros" antes de decidir si se aceptan o no".

Otro flanco de atención se encuentra en las comisiones. En caso de subrogación, la entidad que pierde el cliente puede intentar aplicarle dos recargos, uno por "riesgo de interés" y otro por "cancelación anticipada", la primera de las cuales solo es exigible si el préstamo fue formado entre diciembre de 2007 y junio de 2019.

Antes de pagarlas hay que comprobar si su aplicación se contempla en la escritura de la hipoteca que se va a rescindir y si gravan un mismo concepto dos veces, situaciones en las que, respectivamente, no procedería el pago de ninguna de ellas o como mucho de una.

Ofertas y subrogaciones 'fantasma'

Asufín ha detectado cómo en las entidades financieras comienzan a extenderse dos prácticas perjudiciales para los hipotecados al socaire del aumento de solicitudes de modificación de las condiciones.

Cuando un cliente negocia una subrogación con un segundo banco, este está obligado a notificar las condiciones al primero para que pueda hacer una contraoferta que le permita retener al cliente, normalmente con unas mejores condiciones para este.

Sin embargo, en muchos casos esas comunicaciones no llegan a producirse y, en su lugar, el segundo banco ofrece al cliente "liquidar una hipoteca, aperturar otra e incluir los costes de esas operaciones en el segundo crédito, con lo que el que paga el pato es el consumidor, al que la ley permite elegir sin costes entre una de las dos ofertas, mientras el banco no llega a enterarse de lo que ocurre", explica Suárez.

Paralelamente, se están dando casos de desapariciones de ofertas, tanto las iniciales como las vinculantes, antes de que concluye el plazo que el hipotecado tiene para tomar su decisión.

"Los bancos están cogiendo dinero del BCE (Banco Central Europeo) y están ofertando más crédito del que pueden asumir", anota la presidenta de Asufín, que añade que "eso le está ocurriendo a clientes que después de haber domiciliado las cuentas y de disponer de la tasación les desaparece del sistema la oferta FLIPER o Ficha Informativa Personalizada de la hipoteca, que sí es vinculante".

¿Te ha resultado interesante esta noticia?

Comentarios

<% if(canWriteComments) { %> <% } %>Comentarios:

<% if(_.allKeys(comments).length > 0) { %> <% _.each(comments, function(comment) { %>-

<% if(comment.user.image) { %>

![<%= comment.user.username %>]() <% } else { %>

<%= comment.user.firstLetter %>

<% } %>

<% } else { %>

<%= comment.user.firstLetter %>

<% } %>

<%= comment.user.username %>

<%= comment.published %>

<%= comment.dateTime %>

<%= comment.text %>

Responder

<% if(_.allKeys(comment.children.models).length > 0) { %>

<% }); %>

<% } else { %>

- No hay comentarios para esta noticia.

<% } %>

Mostrar más comentarios<% _.each(comment.children.models, function(children) { %> <% children = children.toJSON() %>-

<% if(children.user.image) { %>

![<%= children.user.username %>]() <% } else { %>

<%= children.user.firstLetter %>

<% } %>

<% } else { %>

<%= children.user.firstLetter %>

<% } %>

<% if(children.parent.id != comment.id) { %>

en respuesta a <%= children.parent.username %>

<% } %>

<%= children.user.username %>

<%= children.published %>

<%= children.dateTime %>

<%= children.text %>

Responder

<% }); %>

<% } %> <% if(canWriteComments) { %> <% } %>