Este artículo se publicó hace 2 años.

La globalización deja paso a la 'Era de la Escasez' que restará 1,6 billones de dólares al PIB mundial

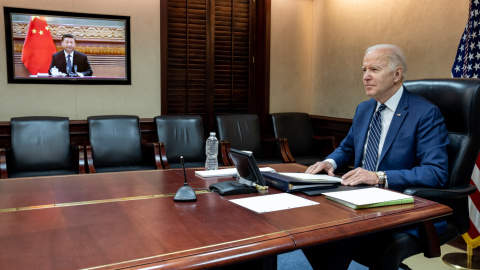

La invasión de Ucrania ha hecho colisionar las placas tectónicas de la globalización y ha hecho emerger la posibilidad de que surjan dos bloques comerciales antagónicos, liderados por EEUU y China. Con retraimiento productivo, elevada inflación y menos flujos comerciales. Todo ello, extirpará de la economía global un valor similar al del PIB español.

Madrid-

El planeta no gana para sustos. Después del septenio dorado del cambio de siglo, una sucesión de acontecimientos concatenados, a raíz de la quiebra de Lehman Brothers -en septiembre de 2008-, ha dejado maltrechas las costuras geopolíticas y socio-económicas, hasta el punto de que el nuevo orden mundial que ha irrumpido de la globalización, el traje con el que se confeccionó el final de la Guerra Fría, sigue todavía sin hilvanarse. El tsunami financiero, con crisis de deuda, rescates a naciones de rentas altas europeas, unos drásticos cambios regulatorios para delimitar banca comercial y de inversión, ajustes fiscales draconianos que lograron suministrar las píldoras monetarias sin hacer descarrilar los presupuestos y, en general, unas autoridades monetarias con mayores dosis de atrevimiento que sus colegas políticos, dio paso, tras una década de altas dosis de sufrimiento social, a un bienio maldito.

La Gran Pandemia, con la plaga de la covid-19 sin resolver mientras irrumpe otra guerra más en Europa, ha dado paso a la Era de la Escasez, un nuevo estatus, complejo, en el que la demanda y la oferta de bienes y servicios se desvirtúan y en la que ha entrado como un elefante en una cacharrería el viejo fantasma de la inflación.

El razonamiento no resulta baladí. Entre otras razones, porque la economía no acostumbra a dar puntada sin hilo. Sino que, más bien, viene cargado de evidencias y de sutilezas. Así, al menos lo pone de manifiesto un diagnóstico del panel de economistas de Bloomberg, donde se advierte, tras comprobar el resultado de una métrica predictiva a partir del análisis de los factores que se han sucedido entre las dos grandes inestabilidades del actual siglo -la de 2008 y la de 2020- que la economía global va a perder 1,6 billones de dólares, un tamaño similar, aunque algo inferior, al PIB español, del peso acumulado durante los años de abundancia.

No sólo por efecto de la epidemia o las secuelas de la guerra de Ucrania; también por las subidas arancelarias de los años que antecedieron al coronavirus más famoso de la historia y al retroceso de los parámetros de eficiencia logística que, al menos en los últimos cuatro ejercicios, han ido generando disrupciones en las cadenas de valor y cuellos de botella comerciales. Si bien ha sido en el último año cuando han arreciado con mayor virulencia. Es como si con el encallamiento en el Canal de Suez del Ever Given, el super-mercante de bandera japonesa, en marzo de 2021, que tuvo paralizadas las rutas de navegación durante varias semanas, aunque fuera liberado en seis días, hubiera empezado todo. Toda una metáfora de que la globalización de los mercados estaba en un punto crítico de su evolución. Porque gran parte del receso productivo mundial se achaca al descenso de los flujos comerciales.

En la OMC se habla de "fragmentación" del comercio, de la necesidad de "reorganizar la globalización" y de una factura adicional que deja el nuevo orden mundial

La puntilla la ha dado la pinza geopolítica que conforman la crisis sanitaria de la covid-19 y sus confinamientos sociales y el conflicto bélico de Ucrania y sus sanciones económico-financieras. Desde entonces, las cadenas productivas y de suministro han aumentado sus niveles de fricción y colisión hasta hacer descarrilar el tren de las relaciones comerciales. Sin descartar, porque los analistas le otorgan una probabilidad cada vez más alta, que se traslade al mercado de capitales.

En Bloomberg Economics proclaman la Era de la Escasez, con una marcha atrás del proceso de globalización, que dirige al planeta hacia posiciones menos productivas y más pobres a medio y largo plazo. Con un retroceso de los ritmos comerciales hasta tasas desconocidas desde el año que antecedió al ingreso de China en la OMC, en 2001. Y lo que es peor: con una inflación mucho más elevada y volátil. Con los inversores perdiendo posiciones patrimoniales en activos y bonos por este episodio, cuya primera señal nítida es la estanflación, pero que emite otra doble alarma de suma preocupación: las materias primas han disparado sus precios por el cierre del grifo de la abundancia mientras las acciones de las empresas de la industria militar catapultan su valor por las tenciones geopolíticas.

"La fragmentación ha llegado para quedarse", reconoce Robert Koopman, economista jefe de la OMC que, sin embargo, dice esperar "una reorganización de la globalización" que, en cualquiera de los supuestos, traerá consigo una factura adicional: "no seremos capaces de usar bajos costes ni gastos marginales de producción de manera tan extensiva como hasta ahora".

Tres décadas de bonanza de la globalización

"No seremos capaces de generar bajos costes ni gastos marginales de forma tan extensiva como hasta ahora", según la OMC

La economía global ha mostrado su habilidad para producir bienes, generar servicios y relanzar inversiones con precios controlados. No en vano, la espiral inflacionista actual es la más virulenta en 40 años. Achacable también a los miles de trabajadores de China y el antiguo bloque soviético que se incorporan al mercado laboral global, mientras caían barreras comerciales y las redes de la logística se volvían hiper-eficientes. Pero la sobreabundancia creada por estos factores ya se puso en tela de juicio con las guerras arancelarias desatadas por la Administración Trump; muy en especial, contra China, empezó a ver las orejas al lobo con los confinamientos por la covid-19 y la hibernación de las economías y ha saltado por los aires con la contracción de la oferta de suministro de las materias primas, la cadencia de las cadenas de valor y la alteración logístico-comercial desatada tras las represalias occidentales contra Rusia, que ha ocasionado inflaciones más prolongadas que las inicialmente transitorias previstas por los bancos centrales.

Son tres de los motivos que los expertos de Bloomberg ven con claridad a la hora de precisar la fractura que se está produciendo en la globalización: tarifas bilaterales entre EEUU y China que pasaron del 3% de promedio en los bienes de intercambio comercial al 15% al término del mandato de Donald Trump; los efectos de la restrictiva política de covid-cero que persiste en varias de las principales capitales de China y que han interrumpido cientos de miles de millones de dólares en exportaciones tanto de compañías del gigante asiático como de Apple o Tesla por el riesgo logístico y las disrupciones productivas. Y unas sanciones que se convierten en nuevas barreras comerciales. En 1983, los flujos de exportaciones e importaciones sujetos a algún tipo de prohibición supusieron el 0,3% del PIB global; en 2019, se ha quintuplicado con creces y, tras la invasión de Ucrania, no sólo se ha incrementado de forma exponencial, sino que ha propiciado vetos colaterales como el de India a vender trigo al exterior.

Pero no son las únicas fallas que se han quebrado. Porque el decoupling o desacoplamiento de bloques, entre el occidental y con ribete democrático, y el capitaneado por China y secundado por Rusia, más visibles desde la invasión de Ucrania, también ilustran los riesgos de esta ruptura del orden económico global. Más allá -enfatizan los autores del análisis- de la "maniquea batalla entre el bien y el mal o de separación de campos rivales por un nuevo telón de acero". A su juicio resulta más patente que 6 billones de dólares en productos, el equivalente al 7% del PIB mundial, se mueven entre ambas latitudes y que, en su simulación, con una tarifa promedio del 25% en todos ellos, más los costes asociados de los diferentes tipos de interés entre EEUU y China, más las sanciones y prohibiciones exportadoras, arrojarían una caída del 20% del comercio mundial.

La deriva de bloques comerciales -dirigidos por EEUU y China- dejaría en un limbo los 6 billones de productos que se mueven anualmente entre Oriente y Occidente

Sin necesidad de que ocurra un decoupling, como el que existía antes de la adhesión de Pekín en la OMC; es decir, en los años 90. Y dejaría a largo plazo un mundo un 3,5% más pobre que si los flujos comerciales se estabilizaran como en la actualidad o un 15% menos rico que si surgiera un escenario de fortalecimiento de las relaciones económicas, al levantarse un 7% de los obstáculos adicionales en caso de que se consumase el desacoplamiento. Eso sí, sin contar con la incertidumbre de hacia qué bloque iría masivamente el comercio de naciones emergentes como India, Sudáfrica, Indonesia e, incluso, México.

El informe también apunta a una divergencia de índole ideológico-cultura: la defensa del sistema democrático. En alusión a que el autoritarismo -con sello de nacional-populismo recién llegados al poder o fruto de regímenes autócratas históricos- ha aumentado su músculo internacional y ha pasado de representar territorios con el 20% del PIB global, en 1983, en la época de Ronald Reagan, cuando el presidente republicano hablaba del "imperio del diablo", al 34% en 2022 que revela algún estudio sobre libertad democrática. Y, de seguir su estela, China superará a Europa y EEUU como primera potencia económica internacional.

Mientras la guerra de Ucrania revela que la rivalidad de bloques también se aprecia en el orden político, con China en apoyo a la causa invasora de Vladimir Putin y el Kremlin respaldando toda reivindicación del régimen de Xi Jinping sobre Taiwán; con India comprando petróleo y armas a Moscú y numerosas democracias asiáticas y latinoamericanas emitiendo señales de tener poca predisposición a seguir la campaña de presión económica y financiera de EEUU y Europa contra Rusia.

Voces económicas que alertan del cambio de orden global

Personalidades como el catedrático de la Universidad de Harvard, Kenneth Rogoff, advirtieron en 2003, cuando aún ejercía como economista jefe del FMI, que la globalización estaba entonces "inmersa en una época de fuerte dinamismo y baja inflación", pero que "la experiencia sugiere que no pocos factores, entre los que destacan los conflictos geoestratégicos, políticos o de orden económico-financiero, podrían revertir el proceso y ponerle su epitafio". De igual manera que Larry Summers, secretario del Tesoro con Bill Clinton, que venía proclamando el entierro de la inflación, ha cambiado de opinión y ahora alerta que la escalada de precios, que ha reaparecido tras cuatro décadas sin apenas atisbo, asegura ahora que es el principal riesgo de recesión sobre la economía estadounidense y global.

Puede quedar un planeta un 3,5% más pobre si se aumentara hasta un 25% las tarifas de mercancías

Otro Lawrence, Fink, CEO del poderoso BlackRock -el mayor fondo de inversión del planeta con más de 10 billones de dólares en carteras de capital-, avisa de que la guerra de Ucrania "puede poner punto final a la globalización", después de dos años de epidemia en los que se ha visto la desconexión entre naciones, compañías y personas". A todos ellos se unen diagnósticos como el del estratega jefe de Goldman Sachs, Jeff Currie, para quien el alza de los precios energéticos obedece a una batalla planteada por las firmas de combustibles fósiles que se resisten a perder la influencia sobre los ciclos de negocios, que llevan manejando un siglo, para frenar los avances hacia las emisiones netas cero de CO2 y el impulso a las fuentes renovables.

En este contexto, Christophe Donay, director global de asignación de activos de Pictet WM, cree que existen "varios efectos previsibles" en el orden económico actual. En primer término, una mayor predisposición hacia el intervencionismo estatal por las "persistentes tensiones" sobre la sostenibilidad de la deuda, lo que requerirá más presión fiscal y nuevos impuestos y, en segundo lugar, que, si el mundo supera el reto de restaurar la globalización, se inaugurará una fase "con intensa inflación estructura".

Este retorno al Gran Gobierno, como denomina a este fenómeno, es fruto de un sistema capitalista que ha creado en el último medio siglo cuatro externalidades negativas: cambio climático, una deficiente atención sanitaria, una creciente ineficiencia en sus sistemas educativos públicos, e inmensas desigualdades en el reparto de renta y riqueza. Desde 1980 hay más divergencia entre crecimiento económico real y deuda. "Antes de 2008, la ratio de deuda total (hogares, empresas y gobierno) sobre PIB era 140% y ahora por encima de 350%", recuerda Donay que augura que, en los próximos diez años, las rentabilidades reales pueden ser negativas en bonos soberanos y relativamente bajas en variable cotizada.

Comentarios de nuestros suscriptores/as

¿Quieres comentar?Para ver los comentarios de nuestros suscriptores y suscriptoras, primero tienes que iniciar sesión o registrarte.